美国年金产品类型很多,但总的特性差不多,那就是为投保人养老提供保险。最流行的年金有三种:浮动年金 (Variable Annuity)、固定年金 (Fixed Annuity)、固定指数年金 (Fixed Indexed Annuity)。固定年金相当于长期 CD, 3、 5、 7 年不等,利息固定,到期后拿走。浮动年金相当于共同基金投资,value 会随股市上下波动,而固定指数年金可以享受股市上涨时获得远高于银行利息的好处,又有股市下跌时我不赔钱的保障,既能赚钱又不会亏本。固定指数年金是固定年金和浮动年金的混合体,兼具了上述两种年金的优点,也避免了上述两种年金的不足,属于保守型投资,获得了越来越多稳健型投资者的青睐。固定指数年金现在日益流行,现在固定指数年金已占到整个年金市场的三分之一,关键之点是这种年金有着吸引人的前景。

年金是一个大容器,可以把qualified计划,如401K 、403B 、TSP、传统IRA或SEP IRA放在年金中,也可以把non-qualified计划,即税后的钱放在年金里面,这种翻转或转移只是换个地方,不牵涉提前领取的问题,因此不会有税的问题。

1) 换了工作或提早退休,可以把前公司的401K 、403B 、TSP 退休帐户里的钱转到年金

您在工作时参加公司的401k退休计划,按月将薪金一部份存入,当您不论任何原因离开公司或提早退休时,这笔存款必定属于您的。您在美国离职或者提早退休后, 别忘了转走您的401k。401k还在那呆着有以下四大隐患:

第一,401k是group的,您个人无法控制。某一天雇主因种种原因变更401k管理公司,您的401k也会转过去。新的401k管理公司的投资选择可能很少, 回报很差,或是收费很高,您没法控制。我有个客户过去的401k在换管理公司时甚至把他的401k几万块钱弄丢了,花了好几个月才找到。

第二,如果您换过几个公司,401k都呆着不动,管理起来很麻烦。我有个客户有5个前公司的401k账户, 每月的 statement就有5份,看都看不过来。

第三,401k大多投资在股票市场,风险高,如果到退休时赶上股市大跌,很多人401k退休账户内的价值掉了一半。

第四,如果您的401k账户里的钱累积至 $50万 - $60万美金,当您开始提取退休金时,一般10~16年退休金就拿完了,没有终生收入。

2) 仍旧在同一个雇主工作,年龄已超过59岁半, 可以把401K 、403B 、TSP 退休帐户里的钱转到年金

由于401K退休计划是在股票、证券市场上自行管理的投资,年景好的时候退休金收益很大,有时甚至一天之内暴起暴跌数百点,不少人眼睁睁看着自己的401K缩水,故许多人就把401K账户里一半的钱转到一份只涨不跌、避险增值的固定指数年金 (FIA)来。如果您仍旧在同一个雇主工作,年龄已超过59岁半, 您便可以探询公司Human Resources 部门是否赞成rollover。如果可以,您便可以一次性rollover 一大半401K里的资金至年金来,您不需要把所有的401K里的资金转到年金,您仍然可以contribute 钱至现在雇主资助的401K计划。

3) 自己购买的传统 IRA/罗斯 IRA里的钱也可以转到年金

许多人都喜欢将自己购买的传统 IRA/罗斯 IRA转到年金来,主要的原因是年金有这一特性:终生收入(Lifetime Income)。保险公司在其年金产品中纷纷增加保证终生收入附加条款 (Guaranteed Lifetime Income Rider) ,有了Guaranteed Lifetime Income Rider,您即可以拿一辈子,无论您的寿命维持多久,您这一辈子都可以拿到此收入,哪怕投保的本金全部用光,保险公司也能继续为投保人每年按照原有规定的金额支付退休金,使财源不致有耗竭之忧。

4) CD或银行有一大笔钱用不着者也可以转到年金

2019年8月以来,全球利率不断走低,再加上去年3月突发的新冠病毒疫情,导致美国不断降息,希望能释放资金活络商业,目前美国的基准利率为0.05%,几乎趋近于零。在银行存款利率持续低下的这几年,常听到的一个言论就是 “钱存银行抵不过通货膨胀”,所以,很多人越来越不愿意把钱存银行了。

有些人把CD或是银行没什么利息的存款也转投积累性年金(Accumulation Annuity),这种年金是注重现金账户(account value) 的积累和增长,只涨不跌,以投资增值为目的,更能随股指增长,复利滚动,复利就意味着消费者的本金和利息会在时间的作用下共同增长,可想而知后期的收益是多么的可观,有延税功能,有效抵抗通货膨胀, 并且没有管理费用。您想拿Lifetime income 、或者一次性取出来、或者拿出一部分,这完全取决于年金投保人,灵活性很强。

5) 高净值人士通过购买年金的方式,将自己的财富传承给子女

对于在美国做事很长时间的人,401K / 403B / TSP退休账户经过多年累积与生利,可能是一笔相当庞大的资金。很多人知道的是高所得、高净值人士也可以把401K / 403B / TSP当作财富传承的一种工具,可以给子女留下一笔财富。将401K / 403B / TSP转到年金,年金能够提前指定受益人,到期保险公司会把身故理赔金以现金方式直接支付给受益人账户,继承不会发生争议;若想要变更受益人也是可以的,方便快捷,只要到保险公司做保全登记就可以了,不会收费。

6) 有健康问题无法购买Life Insurance,可以购买年金和长期护理二合一

等到生病才想到要买保险的时候经常遇到被保险公司拒保的情况,做年金计划不需要体检,因为年金不是以被保险人的健康为给付条件的保险,而是以被保险人的生存为给付条件的保险,所以它对于被保险人的身体健康状况没有要求,也不会要求被保险人进行体检。

最近某家保险公司推出固定指数年金,不止做到保证终身领取退休金,为了更提高竞争力,他们还提供长期护理、末期疾病及养老院福利附加条款。投保人年龄届满60岁或60岁以上,符合无法自理洗浴、穿衣、如厕、移动、进食或失禁的其中任何两项,经医生诊断,即可申请领取双倍收入。比如:您领取退休金是1万美元,双倍收入即是2万美元。护理的费用可以随便支配,不一定只支付在护理院、老人院请人照顾方面。如果不幸需要长期护理,您再不用担心401k、IRA等类似储蓄账户,用一分少一分,这种双重保障的年金能保证您活得平安,活得自信。

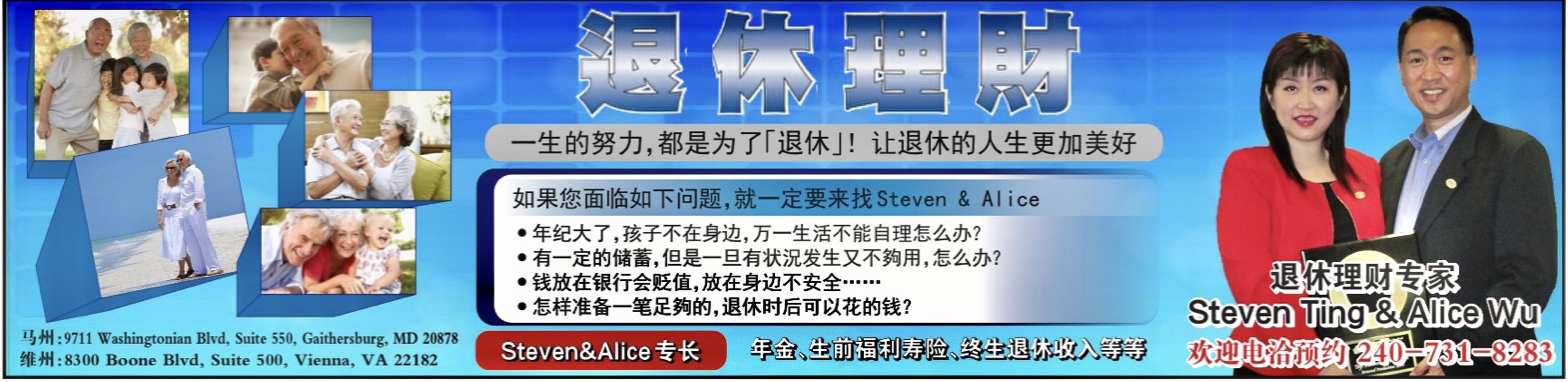

欢迎401K,IRA, CD转帐。假若您现有的401K,IRA或共同基金因市场下落,您日后的退休生活质素亦会因应受到影响。今天,我们只需及早绸缪,便可于日后安心永远享受年金保障。您只需要一个电话,我们提供免费咨询,让我们的区域经理Steven Ting / Alice Wu 亲自为您量身订作一个适合您的退休年金计划,电话: (240) 731-8283。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们