大多数保险公司提供终身收入年金产品,是两个账户计算方式,将一笔钱给了保险公司存入客户的现金值账户”account value”,这就是我所说的“真钱real money”。与此同时,也有了一个虚拟的收入计算基准账户 ”income-based value”,刚开始里头有与真钱相同的初始金额,这就是我所说的“虚钱virtual money”,它的功用是来决定将来计算收入的基准。但请注意,保险公司给20% 或者25% 开户红利(bonus) 是被放到收入计算基准账户的 “虚钱” 里头,这不是您的现金值账户 ”account value” “真钱real money” 里。假设您的本金为50万,在开始提取退休金之后,终身收入年金的现金值账户大概在10-16年本金全部用光, 一般来说,终身收入年金产品大约在 80 岁左右现金价值为「零」。如果您希望年金的现金值账户给您的孩子留下一笔钱,那么该怎么做呢?

复利增长的积累性年金: 可观增值潜力最高长达100岁+ 年金留子孙

建议您选择积累性年金(Accumulation Annuity),此款年金产品注重现金账户(account value) 的积累和增长,只涨不跌,以投资增值为目的,可选策略多样,更能随股指增长,享受复利累积收益,较aggressive,有效抵抗通货膨胀, 并且没有管理费用,在开始提取退休金之后,投资回报增长不会停止,还有提供身故赔偿,当被年金投保人去世后,年金现金值账户里剩下的钱,将会留给您指定的受益人。另外在很多人眼中,年金是年长人的投资工具,适合50、60岁以上的人群,来用作资产累积和转型。积累性年金也适用比较年轻的人做资产累积,越早踏出这一步,便有越长时间让您的退休储备累积及滚存增长,把年金做大,将来退休后好用,所以做退休规划不是年长人的需要,更是比较年轻的人需要早早计划的事情,在退休后才可以拿到更好的回报。所以答案是积累性年金适合任何人,老少皆宜!您的退休规划必需品!

到2023年,积累性年金(Accumulation Annuity)将增长至35%

美国的年金分为两大类:一类是积累性年金(Accumulation Annuity),一类是收入性年金(Income Annuity)。LIMRA安全退休研究所(LIMRA SRI)预测,虽然以收入为重点的年金产品销售和以积累为重点的年金产品销售将在未来五年内增长,但积累年金销售额将以更快的速度增长。LIMRA SRI预测到2023年,以积累为重点的年金产品将增长30-35%,而LIMRA SRI预测以收入为重点的年金产品销售将增加到2023年15-20%。LIMRA SRI数据显示,以收入为重点的年金产品销售额仍低于以积累为重点的年金产品。

年金是一个大容器,可以把qualified计划,如401K 、403B 、TSP、传统IRA或SEP IRA放在年金中,也可以把non-qualified计划,即税后的钱放在年金里面。不少华人换了工作或提早退休,可以把前公司的401K 、403B 、TSP里的钱转到年金来,有些人把自己购买的传统 IRA/罗斯 IRA也转到年金来,有些人把银行没什么利息的存款也转投年金。这种rollover或transfer只是换个地方,因而不会有税的问题。

一、 换了工作,可以把前公司的401K 、403B 、TSP 退休帐户里的钱转到年金

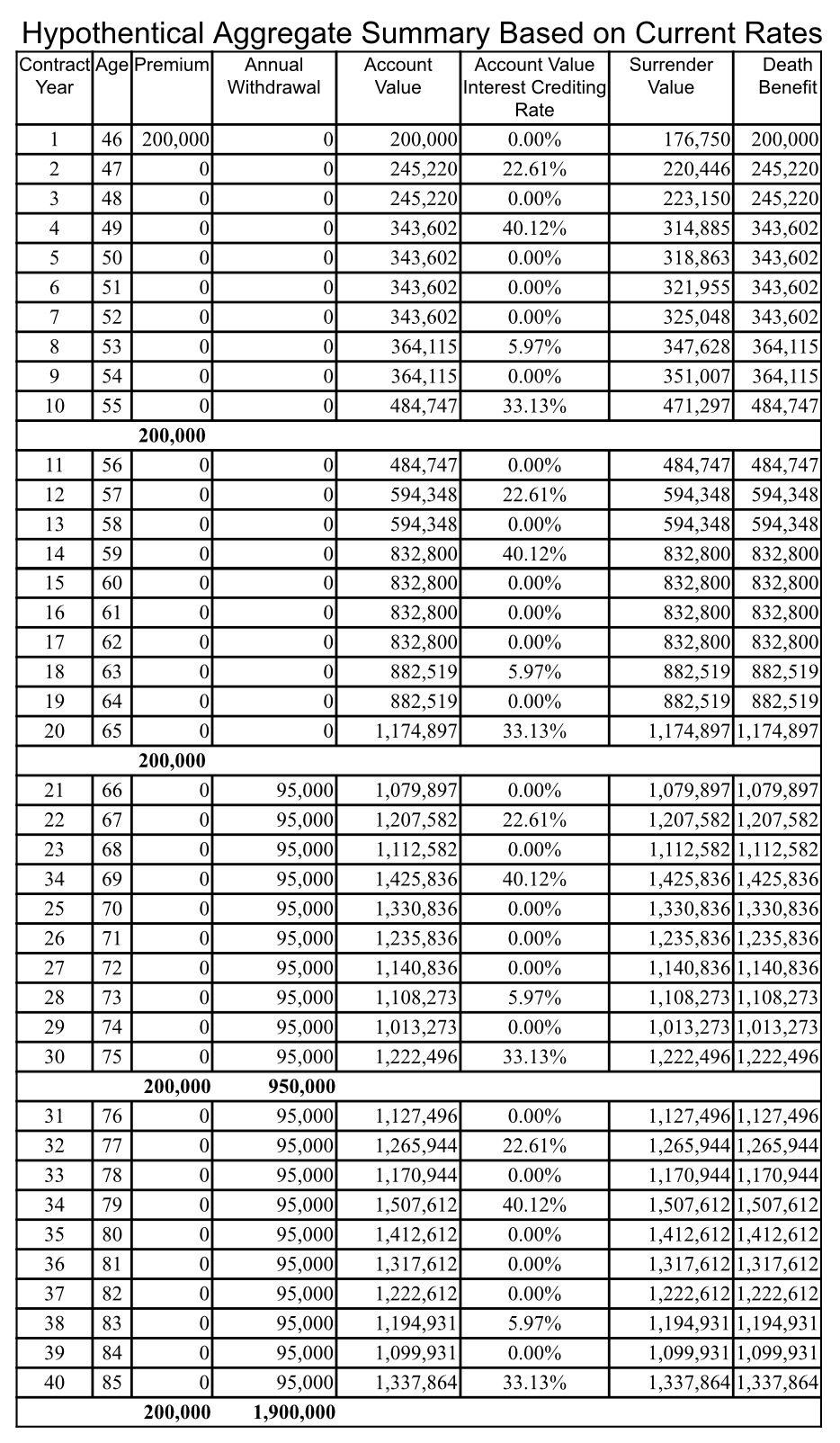

举例 1: 王小姐,45岁,她住在马里兰州,她换了工作, 她的401K内的资金约有20万美元,她把前公司的401K里的20万美元转到此款积累性年金来,现金值账户以Balanced Asset 10 Index表现来计算回报率,65岁时,现金值账户累积约有 $1,174,897美元,她打算在66岁开始拿钱,她每年可领取退休收入是 $95,000美元,75岁时共领取的年金达到 $950,000美元,身后理赔金约有 $1,222,496美元;85岁时共领取的年金达到 $1,900,000美元,身后理赔金约有 $1,337,864美元(以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

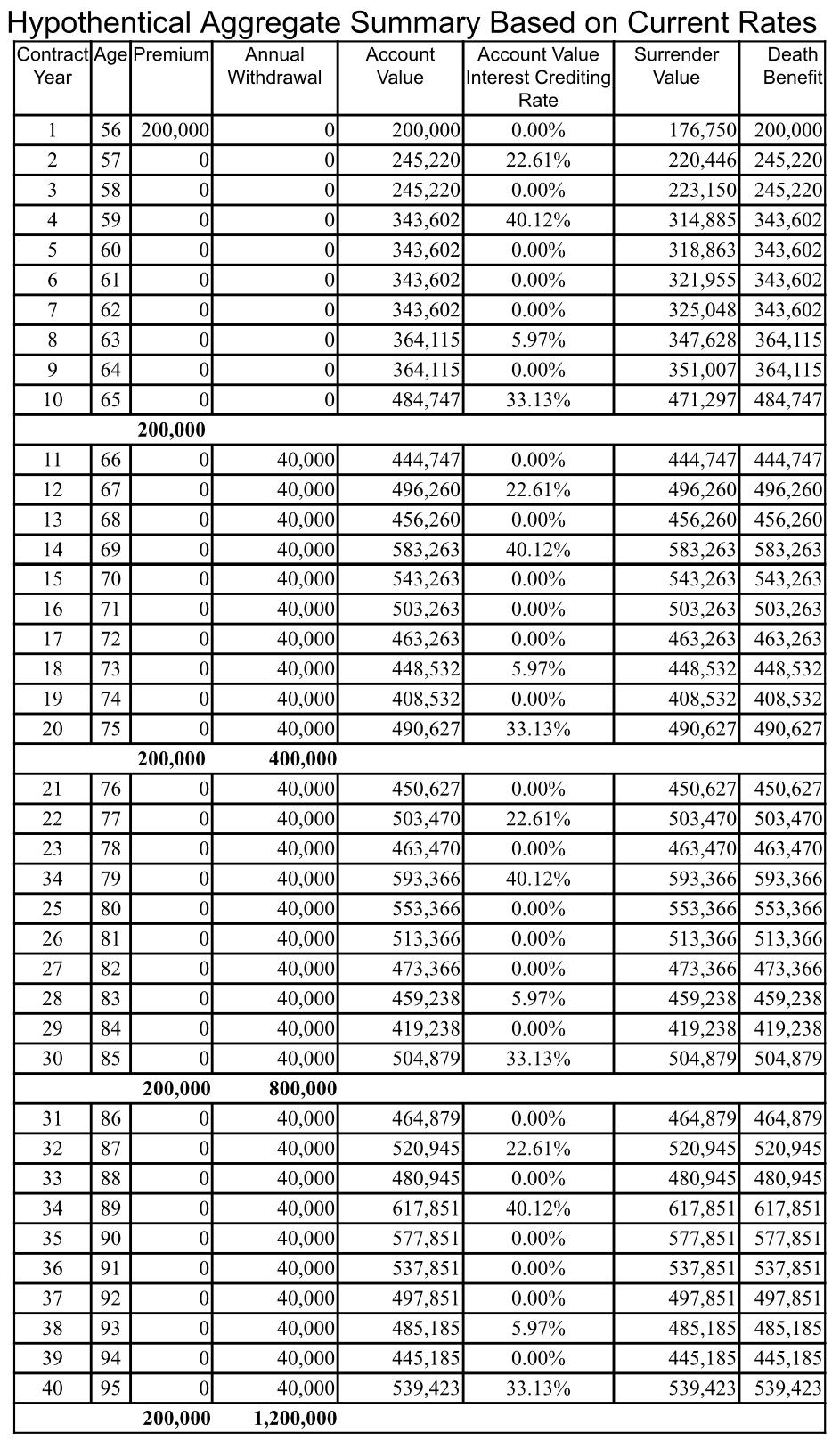

举例 2:林小姐,55岁,她住在弗吉尼亚州,她换了工作, 她的401K内的资金约有20万美元,她把前公司的401K里的20万美元转到此款积累性年金来,现金值账户以Balanced Asset 10 Index表现来计算回报率,65岁时,现金值账户累积约有 $484,747美元,她打算在66岁开始拿钱,她每年可领取退休收入是 $40,000美元,75岁时共领取的年金达到 $400,000美元,身后理赔金约有 $490,627美元;85岁时共领取的年金达到 $800,000美元,身后理赔金约有 $504,879美元; 95岁时共领取的年金达到 $1,200,000美元,身后理赔金约有 $539,423美元 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

二、 仍旧在同一个雇主工作,年龄已超过59岁半, 可以把401K 、403B 、TSP 退休帐户里的钱转到年金

如果您若仍旧是同一个雇主,年龄必须超过59岁半,你便可以探询公司Human Resources 部门是否赞成rollover。如果可以,您便可以一次性rollover 一大半401K里的资金至年金来,您不需要把所有的401K里的资金转到年金,您仍然可以contribute 钱至现在雇主资助的401K计划。

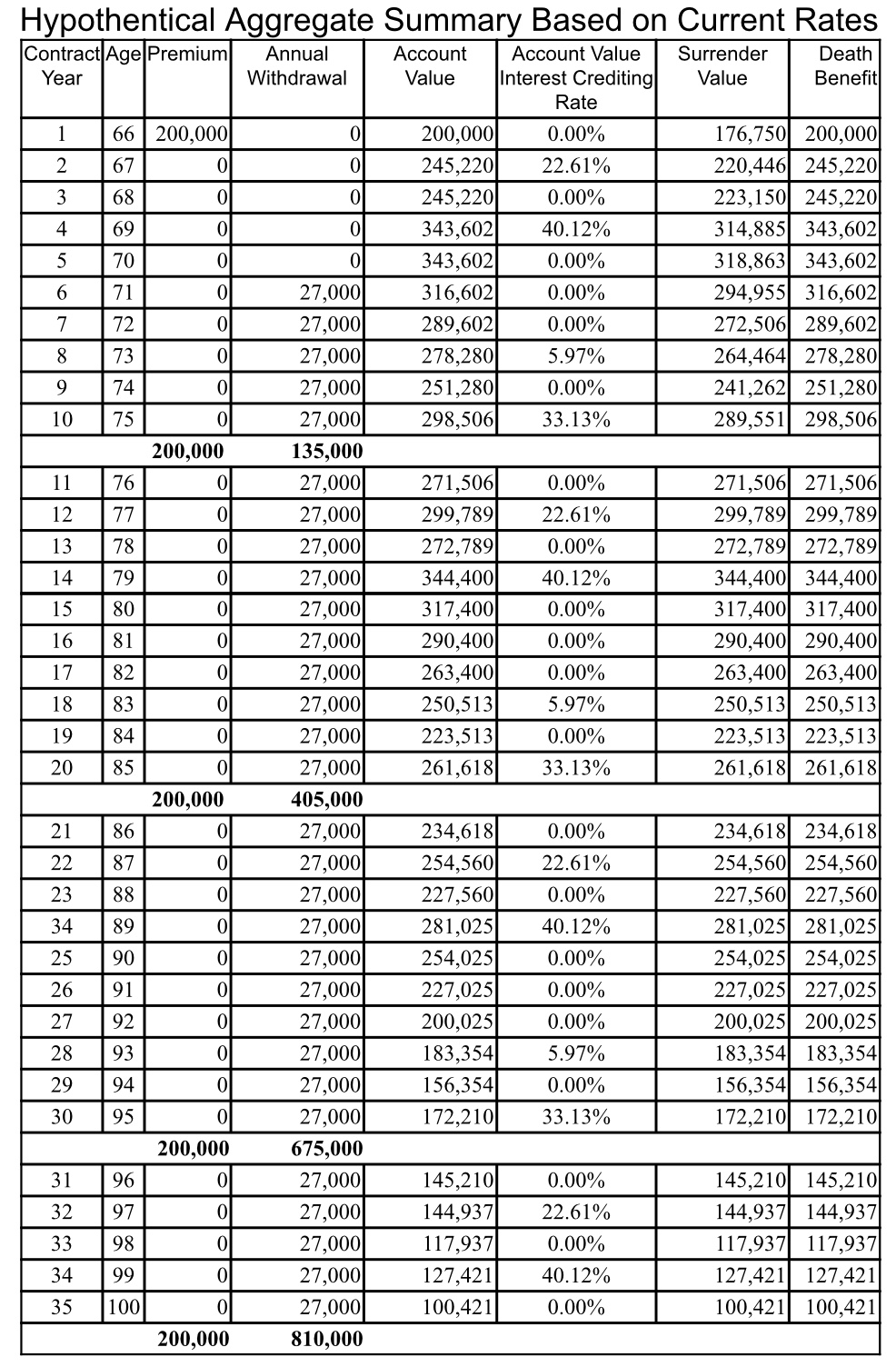

举例:李先生,65岁,他住弗吉尼亚州,他仍旧在同一个雇主工作,他的401K内的资金约有25万美元,他把401K里的20万美元转到此款积累性年金来,现金值账户以Balanced Asset 10 Index表现来计算回报率,70岁时,现金值账户累积约有 $343,602美元,他打算在71岁开始拿钱,他每年可领取退休收入是 $27,000美元,80岁时共领取的年金达到 $270,000美元,身后理赔金约有 $317,400美元;90岁时共领取的年金达到 $540,000美元,身后理赔金约有 $254,025美元; 100岁时共领取的年金达到 $810,000美元,身后理赔金约有 $100,421美元 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

从这三个图表的例子中可以发现,不同的年龄投保,现金值账户增长几年之后的差距有多显着,不过试想想人生中能够有几个十年呢?说起“复利”,巴菲特曾经说过一句被人们熟知的名言:『人生就像滚雪球,重要的是找到很湿的雪和很长的坡』。这句话也可以这样理解,那就是在合适的环境中投入能够不断滚动增长的资金,在足够长的时间积累下,财富的雪球才会越滚越大,体现出复利的真正威力。若要越快获得复利的投资效益,尽早开始是不二法门,时间是不会等人准备好才开始往前进的,投资也是需要时间累积。

最后强调的是,年金计划是一种长期投资,投放时间一般在 45至65岁为佳,因为只有经过了一个较长时间的增长阶段,才能获得年金产品所能带来的最大收益,追逐利润最大化,稳定和源源不断的现金流,直到百年。

欢迎401K,IRA, CD转帐。假若您现有的401K,IRA或共同基金因市场下落,您日后的退休生活质素亦会因应受到影响。今天,我们只需及早绸缪,便可于日后安心永远享受年金保障。您只需要一个电话,我们提供免费咨询,让我们的区域经理Steven Ting / Alice Wu 亲自为您量身订作一个适合您的退休年金计划,电话: (240) 731-8283。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们