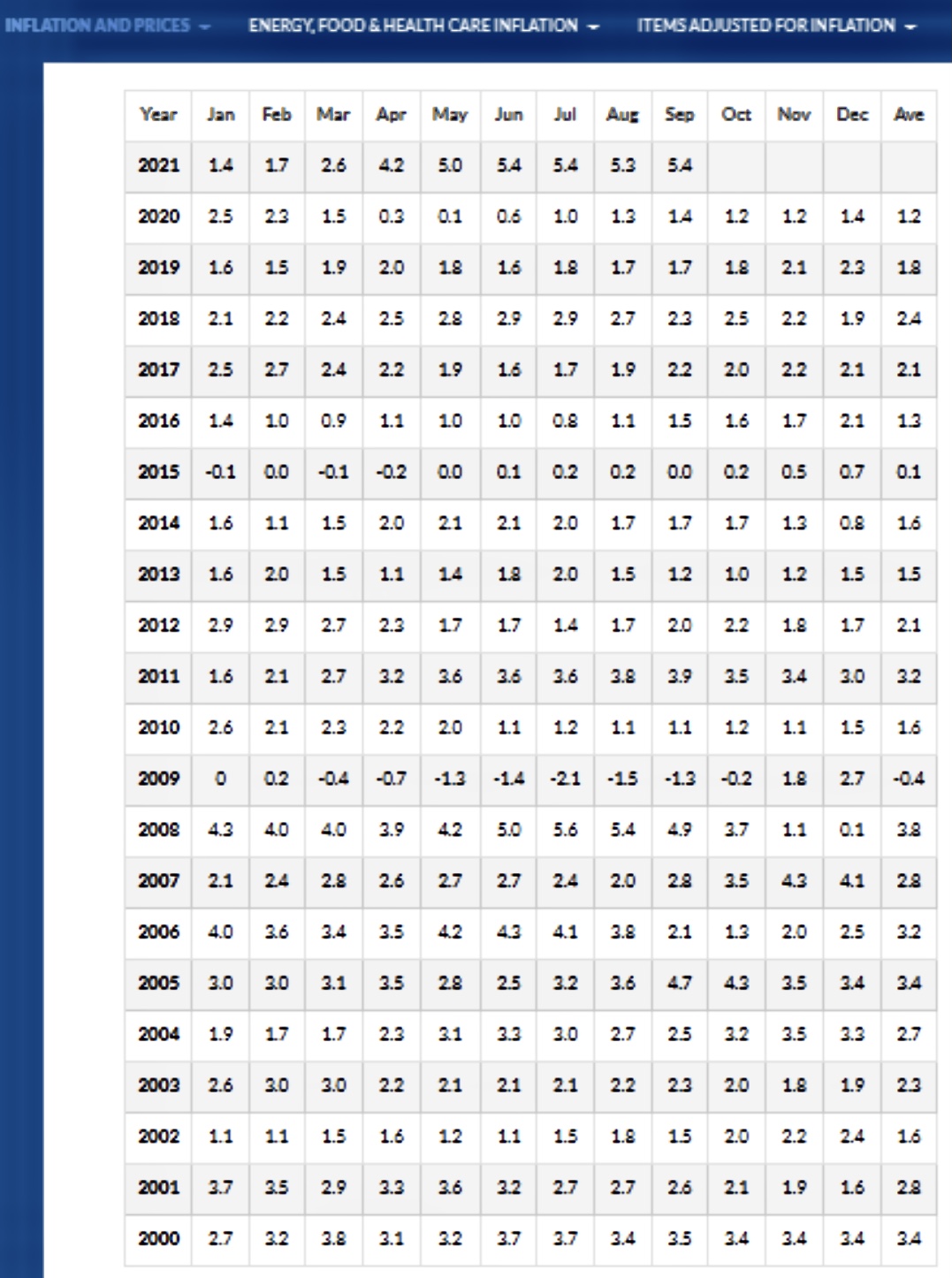

美国迎来13年来最高通货膨胀,美国劳工部公布通货膨胀报告,今年5月份美国的通货膨胀率达到5%,今年6月份和7月份美国的通货膨胀率达到5.4%,今年8月份美国的通货膨胀率达到5.3%,今年9月份美国的通货膨胀率达到5.4%。

5.4% 的通货膨胀率意味着如果你存$10万美元到银行账户上,一年后虽然账面上看还是10万美元, 一年后但是实际购买力就贬值了$5400。如果您赚不到5.4%的利息,您辛苦赚来的钱放在自己手里或者存放在银行都会不断贬值。存钱越多,贬值越大,这就让一个努力勤奋的人的经济受损越大,通货膨胀对于普通人来讲最大的影响就是会不断稀释我们手里的钱。

因此,为了实现资产的保值增值,2021年下半年的投资热点必定是在于那些可以抗通货膨胀的理财工具。除了我们熟知的房产外,指数型/积累型年金其实也是抗通膨的能手。在通货飞涨的大环境下,美国保险公司以保本增值为目的的指数型/积累型年金成为2021年下半年最火爆的年金产品。

通货飞涨大环境下2021年金市场再度点燃

资深业务总监Steven Ting & Alice Wu透露「我们的业务一半是人寿保险,一半就是年金」。从今年 6月到现在,每个月近十多个客户打电话给Steven & Alice总监咨询指数型年金产品,他们每个月都要做七、八个年金cases。Steven总监说,他们的年金客户年龄大多在50出头到70多岁,多数人还没有退休。他们的职业也是多种多样,专业人士居多,如IT人士、药厂工程师、医师、律师、小企业主等。「他们快退休了,希望稳健投资」。首先指数年金可分散投资风险。大家都知道不要把鸡蛋放在同一个篮子里的道理,而指数年金可以做到保本增值,通过指数投资策略,比如标准普尔500 指数 (S&P 500 Index) ,Balanced Asset 10 Index, Barclays Index,道琼斯工业平均指数等这些具有公信力的指数,而是参考指数所获结果的基础之上,但实际上您的钱不是投在指数 (标准普尔500 指数,Balanced Asset 10 Index) 上,市场涨的时候,您赚,但当市场跌的时候,不过当年您拿的利息为零,之前的胜利果实依然还在,account value不会因股市波动而有所减损,而且是利滚利复利增长。

指数年金分为两大类:一类是积累型年金(Accumulation Annuity),一类是收入型年金(Income Annuity)。积累型指数年金产品注重现金值账户的积累和增长,只涨不跌,以投资增值为目的,既能赚钱又不会亏本,您的金钱可以复利增长和延税增长,对于年金保单内赚的钱,保险公司不给您1099 税表,在年金帐户内的钱与投资收益(利息、资本利得)可免税积累,也不通知国税局。

●下面介绍一款积累型年金产品:

产品:此年金计划是参考Balanced Asset 10 Index表现来计算回报率,如果指数上涨,account value可以一起涨,如果指数下跌,收益率不会低于 0%,更不会有股票市场上的负利率,而且是利滚利复利增长。如果你选择 “Balanced Asset 10 Index 2-YR Point-to-Point and 100% Participate Rate”,指数收益是以Balanced Asset 10指数表现来计算回报率,但实际上你的钱不是投在Balanced Asset 10 指数上,每两年一计算,100% 参与率,平均复利增长9%,没有管理费用,不用等10年,不用体检。

积累型年金的现金值账户就像是爬楼梯,一级一级往上走,最多原地踏步,但不会跌下去,透过把每段期间获得的利息并入本金里,继续累积利息,来达到利滚利、钱滚钱的效果,并且复利滚存一辈子,年金的现金值账户可以领一辈子又可以给您的孩子留下一笔钱,拿Lifetime income 、或者一次性取出来、或者拿出一部分,这完全取决于年金投保人,灵活性很强。Steven & Alice总监九成以上的客户都选择积累型年金。

※哪些人适合年金产品?

✅换了工作后,可以将前公司的401k转到年金

✅想拥有终生的退休收入

✅ IRA/Roth IRA/SEP IRA可以转到年金

✅有钱放在银行,但嫌银行利息太低

✅想投资市场,又想拥有保底不赔的获利

✅想透过保险做退休规划,却被保险公司拒保

案例一:一位58岁的男性客户把年金作为退休计划的一部分,这位客户曾经是股市常客,但是「亏了一些钱」。后来,他决定不做股票,他从银行的存款30万元来买积累型年金。某家保险公司的积累型年金不用等10年,他便决定在60岁就开始从年金账户拿钱,他每年从年金账户中领取 $21,600美元 ($1,800 x 12 个月),78岁时共领取的年金达到 $410,400美元,现金值账户/身后理赔金约有 $624,145美元;88岁时共领取的年金达到 $626,400美元,现金值账户/身后理赔金约有 $1,143,256美元;100岁时共领取的年金达到 $885,600美元,现金值账户/身后理赔金约有 $2,891,439美元 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

案例二:一位55岁的工程师客户黄先生,他担心他的401k 退休账户加上社会安全金不够用而为自己未雨绸缪,他决定把前公司401k 退休账户的20万美元转到积累型年金来,现金账户以Balanced Asset 10 Index表现来计算回报率,65岁时,现金值账户累积约有 $484,747美元,他打算在66岁开始拿钱,他每年可领取退休收入是 4万美元,75岁时共领取的年金达到 $400,000美元,现金值账户/身后理赔金约有 $490,627美元;85岁时共领取的年金达到 $800,000美元,现金值账户/身后理赔金约有 $504,879美元;95岁时共领取的年金达到 $1,200,000美元,现金值账户/身后理赔金约有 $539,423美元 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

案例三:也许卖掉一些已经赚钱的物业、房产、股票转换成终身收入的退休年金,分散投资未尝不是一个好的退休计划。一位70多岁的华人女士向他们了解年金的情况,她知道某家保险公司年金开户最低门槛$1万美元后,她又问最高能买多少,Steven总监回答是「一百万」。于是,这位女士提出要拿出90万美元来买积累型年金,把他吓了一跳。这位女士有几栋房产,但是她担心当她年纪越来越老的时候,她没有精力去处理房地产需要处理的事务,例如租客维修等等,所以她卖掉两间没有房贷的连栋屋约50万美元左右的投资房,然后她把闲置的资金90美元转投到积累型年金,她担心将来钱不够用,所以她就来买年金。年金账户中的本金和已赚到的利息不会因股市波动而有所减损,没有任何的变数,也没有任何的担心,而且是利滚利复利增长,不用管理就有收入,活得越久、拿的越多。

年金是一个大容器,可以把qualified计划,如401k 、403b 、TSP、传统IRA或SEP IRA放在年金中,也可以把non-qualified计划,即税后的钱放在年金里面。不少华人换了工作或提早退休,可以把前公司的401k 、403b 、TSP里的钱转到年金来,有些人把自己购买的传统 IRA、罗斯 IRA或SEP IRA也转到年金来,有些人把银行没什么利息的存款也转投年金。这种rollover或transfer只是换个地方,因而不会有税的问题。

其税务规定取决于转入年金的钱是qualified计划,还是non-qualified计划。若是qualified计划,则连本带利都要交税。交多少税则取决于您当年从年金中拿多少钱,再加上您其它的收入,包括社安金的收入,来决定您的税率。按国税局IRS的规定,凡是qualified 计划都有强制最低提取(Required Minimum Distribution,简称RMD)的规定,这是强制性的,如果您不拿RMD,或提领的钱不足RMD,国税局会有高达50%的罚款。比如您该拿2万,结果只拿了1万,IRS会罚您5000. 够狠的,因为您老不拿,国税局就老收不到税。听起来似乎不合理,不过了解到当年存到退休账户里的钱可以延税,那就不难理解为什么国税局急的要您将它领出来打税的原因。

如果放在年金中的钱是税后的钱,则取出来时其增值部分要交税,本金不需要再交税。年金取钱时计算本与利采用的是LIFO(Last In, First Out),这是会计学上的术语,即后产生的利息先拿出来,最后取出来的算本金。举例说,您放进年金10万,最后变成18万,先把8万取出来,这8万当作增值,先交所得税,剩下的10万被当作本,以后拿出来时不用交税。

Steven & Alice总监连续两年荣获美国信保人寿 Fidelity & Guaranty Life (F&G) 顶级经纪奖(Power Producer Award),这份荣誉对从事年金和人寿保险服务的Steven & Alice总监除肯定其专业能力外,也给他们莫大的鼓励。

大多数的客户对于年金产品是一知半解的,Steven & Alice总监就会不厌其烦的为客户讲解,也细心地了解客户的实际情况,以自己的专业角度来给客户指出正确的方向,这是非常花时间的事情,需要非常大的耐心,但是Steven & Alice总监却觉得非常有成就感。他们本着以客为尊,热忱,有效率的做事态度,以客户的利益为前提,为客人量身订做最合适的退休年金计划。凡是他们的客户,他们都是要负责到底。故此,他们赢得了许多客户的信任及推荐。

如果您希望进一步了解年金产品,资深业务总监 Steven Ting / Alice Wu可以在Zoom提供免费在Zoom为您解说,敬请预约,电话:(240) 731-8283 或电邮 twservices888@gmail.com

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们