最近一段时间,在美联储大规模加息的浪潮之下,美股进入了大跌的状态之中,而且这种下跌的趋势还在不断延续,股市大跌直接影响到每一个在美华人的退休金,不少人眼睁睁看着IRA和401K账户里面的钱在几个月里就亏损几万美金,股市大跌,退休金缩水,可能会导致退休金准备不足的风险,就会影响退休生活品质。退休与未退休在财务上最大的差别是,退休之后不像工作时,不管是固定的薪水,或是做生意的进帐,总是有收入。退休后,没有了靠工作获得的收入,就得拿积蓄如 401K ,IRA 等来花用,用一分就少一分。

年龄与复利效应

首先,很重要的分水岭年纪应设置在55岁。大多数的人都将退休的年龄设置在65岁左右,而55到65岁只有10年而已,所以55岁之后就不能太激进了,需要比较保守一点。而55岁之前则可以尽量往前冲,有一个观念叫做「复利效应」,利息除了会根据本金计算外,新得到的利息同样可以生息,因此俗称“利滚利” ,而随着年期越长,后面会越滚越大,复利效应亦会越为明显,由此产生的财富增长,称作复利效应,所以越早开始启动我们的退休管理是越好的。

有一个金融产品叫做( Indexed Annuity),是一个退休规划很好的选择。指数年金最关键的优势就是「保本不跌」,什么是保本?简单的说法就是只赚不赔,既可享受股市大涨时获得高回报的好处,又可避免股市下跌的损失,就是市场表现负成长的时候,当年收益为零,不会影响本金。英文有句话说得好 "Zero is Hero",当市场下跌的时候就不用担心,指数年金产品最多就是不计算利息,也不会赔了辛苦累积的财富, 就像放风筝一样,如果风没刮了,风筝停在原地不动,等风来了这个风筝会随着时间往上越来越高,这的确对投资不太了解的人来说会是一个很好的理财工具。

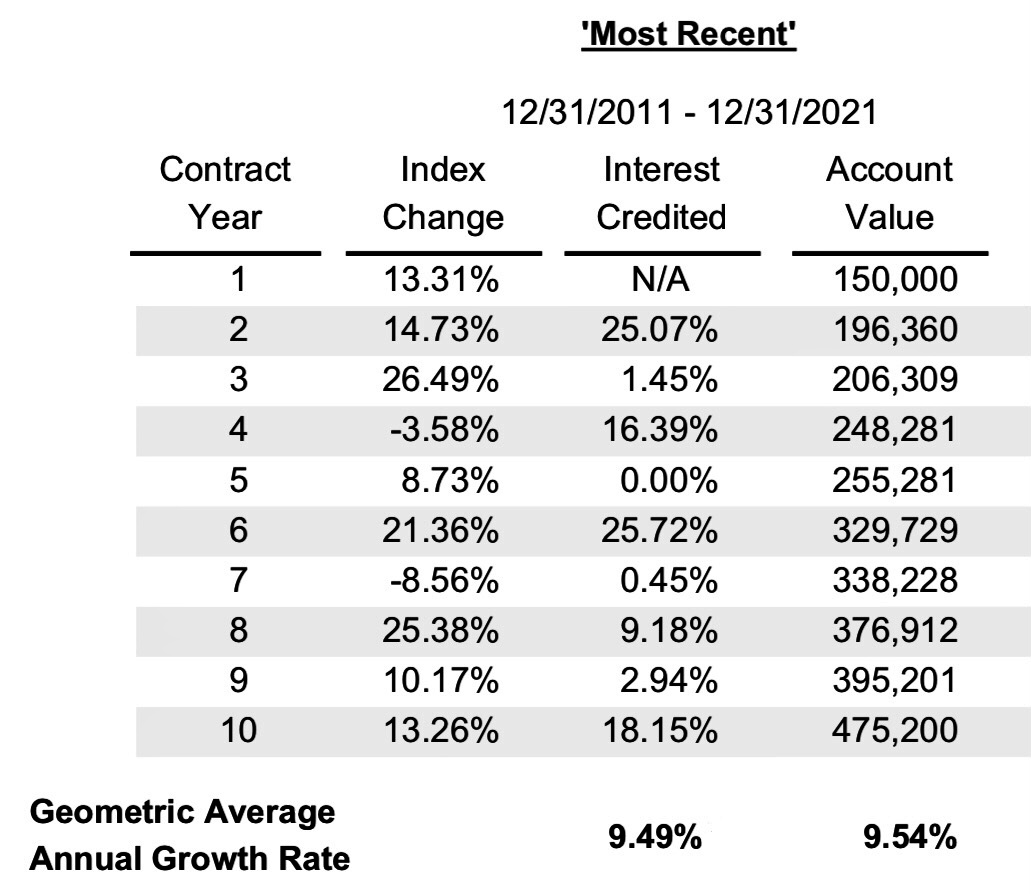

指数年金分为两大类:增长型 & 积累型年金 (Growth & Accumulation Annuity),一类是收入型年金(Income Annuity)。增长型年金注重现金值账户(account value) 的积累和增长,以保本增值为目的,更能随市场指数增长,复利滚动,可想而知后期的收益是多么的可观,有延税功能,有效抵抗通货膨胀。推荐某家保险公司的增长型年金产品,平均复利增长9+% , 某市场指数策略的参与率105% ,没有任何费用,稳赚 100%年金加利息,提供终身收入,还提供身故赔偿(Death Benefit)。

在开始提取退休金之后,投资回报增长不会停止。只要活着,年金就可以一直拿,活得越久、拿的越多,直至人生最后一天的“现金流”,当年金投保人去世后,按现金值账户余下的钱给予指定受益人。增长型年金最大的特点在于安全稳健、省时省心、隔离风险,无需技术管理,免却一切烦恼、忧虑。

【此款增长型年金产品特点】:●Eligible ages:Non-qualified: 0-85, Qualified: 18-85

●最低保费:$10,000美元

●平均复利增长9+%

●某市场指数策略的参与率105%

●股指上升则增值,下跌保本

●取钱时间灵活,没有10年等待期

●没有任何费用,不用体检

●提供身故赔偿

年金是一个大容器,可以把qualified计划,如401K 、403B 、TSP、传统IRA或SEP IRA放在年金中,也可以把non-qualified计划,即税后的钱放在年金里面。不少华人换了工作或提早退休,可以把前公司的401K 、403B 、TSP里的钱转到年金来,有些人把自己购买的传统 IRA/罗斯 IRA也转到年金来,有些人把银行没什么利息的存款也转投年金,有些人通过 1035转换条款将他们几年前买的固定年金(Fixed Annuity) 或者浮动年金(Variable Annuity) 转到指数年金(Indexed Annuity),所以国税局特立了1035转换条款,使大众更能经由更新更适合自己的年金产品。这种rollover或transfer只是换个地方,因而不会有税的问题。

案例:一位55岁的女性客户有罗斯 IRA的资金15万美元,她在寻找本金不会随着市场下跌而亏损,同时又有收益增值空间的其它理财渠道,我便向她介绍此款增长型年金产品,她最终决定把她的罗斯 IRA账户约有15万美元转到增长型年金,她在填写年金申请表时,她在56岁至66岁每年contribute 七千美元至他的年金账户,本金共投入$220,000美元。

年金的现金价值账户以近十年( 12/31/2011 ~ 12/31/2021) 的历史数据表现来计算回报率,平均复利增长9+% , 某市场指数策略的参与率105% ,66岁时现金值账户累积约有 $494,631美元,她在67岁开始拿钱,她每年从年金账户中领取4万美元,到80岁,累计领取$560,000美元退休金,剩余$701,807美元现金价值,总共$1,261,807美元,翻了5.73倍;到90岁,累计领取$960,000美元退休金,剩余$1,117,308美元现金价值,总共$2,077,308美元,翻了9.44倍;到100岁,累计领取$1,360,000美元退休金,剩余$2,171,633美元现金价值,总共$3,531,633美元,翻了16.05倍 (以上各种数据仅供参考,实际数据会因市场和个人因素而有所不同)。

2019年12月底,美国国会通过了新的退休法案SECURE ACT,全称是Setting Every Community Up for Retirement Enhancement,新法案将于2020年1月1日起正式生效。美国联邦政府鼓励有IRA、401K或其它DB/DC等计划的人把退休账户转到年金,作为终身领取的补充收入。尤其接近退休年龄的投资人,如果不想退休账户的钱继续在股票基金证券市场上浮动,面临不可预知的投资风险,部分或者全部转到增长型年金是最安全可靠的退休规划策略。

如果您想进一步了解增长型年金产品,信保理财顾问公司联合总裁Steven Ting / Alice Wu提供免费在Zoom为您解说,敬请预约,电话:(240) 731-8283 或电邮 twservices888@gmail.com

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们