1、 过去12个月股市几经大跌,很多人的IRA / Roth IRA / 401K退休帐户已损失20 - 30个百分点左右,面对缩水的退休账户该怎么办?

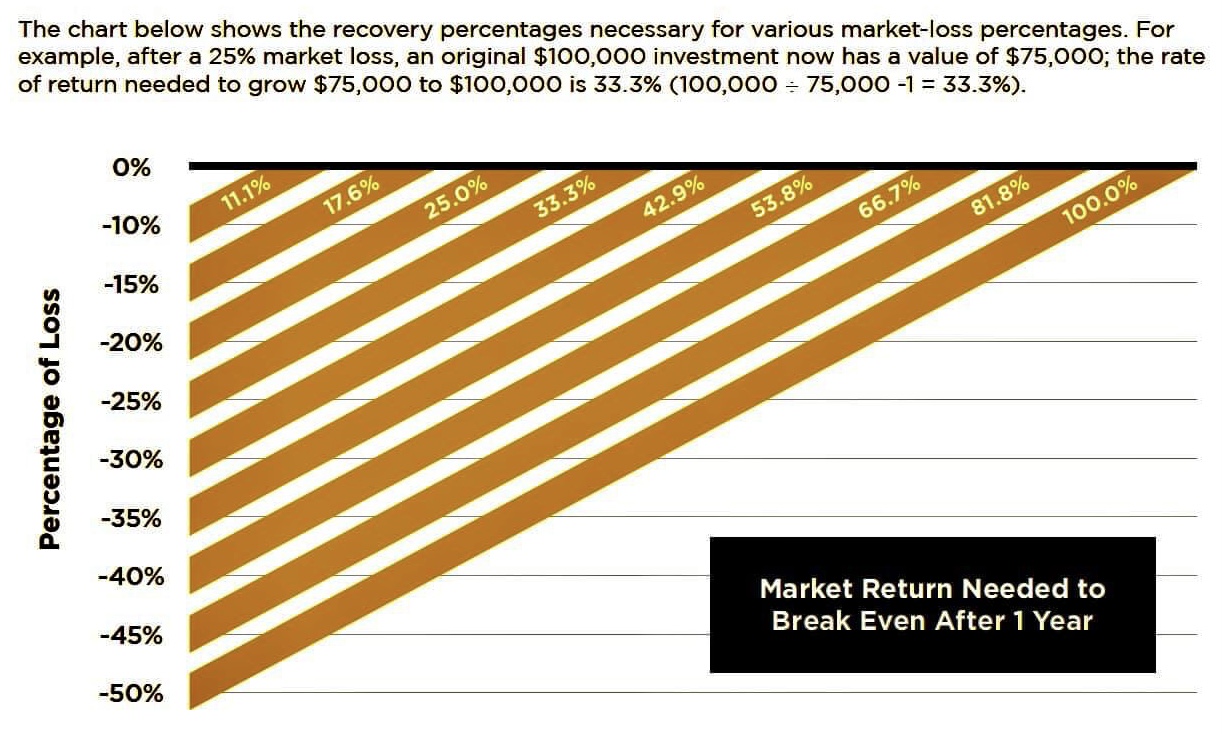

美国在疫情时期,政府大量印钞和发放纾困金,加税、升息不可避免,通胀和经济衰退又让人们的荷包严重缩水,股票市场风险升级,很多人投资在里面的退休帐户,已经“折”进股市里20-30%。跌20%,需要涨25% 才能回本;跌25%,需要涨33.3% 才能回本;跌30%,需要涨42.9% 才能回本。未来一段时间市场会受高通膨和加息影响震荡不稳,对于接近退休或已经退休年龄的投资者,如果您不想退休账户的钱继续在股票基金证券市场上浮动,面临不可预知的投资风险,如果您接受不了退休账户里面的钱在过去12个月就亏损几万美金,建议您做出及时的处理,避免亏损扩大,将您的退休账户里的资金转到一份只涨不跌、保本增值的指数型年金。

指数型年金善用免受市场波动的指数策略 (Indexing Strategy),每家保险公司指数型年金选择的市场指数策略不同,计算利息的方式也不同,但实际上您的钱不是投在市场指数上,而是参考指数所获结果的基础之上。指数涨,您也涨,但它保证指数下跌时,投保人的投资增长率为零,本金不受影响,而且利滚利复利增长,无需技术管理,稳定成长,使得我们的退休金可以真正做到『有保本的投资』。

2、 您想了解兼顾『保本 + 复利 + 延税 + 养老 + 传承』的增长型年金产品吗?

指数型年金分为两大类:一类是增长型年金(Growth & Accumulation Annuity),一类是收入型年金(Income Annuity)。LIMRA安全退休研究所(LIMRA SRI)预测,虽然以收入为重点的年金产品销售和以积累为重点的年金产品销售将在未来五年内增长,但积累年金销售额将以更快的速度增长。LIMRA SRI预测到2023年,以积累为重点的年金产品将增长30% - 35%,而LIMRA SRI预测即时收入产品销售将增加到2023年15% - 20%。

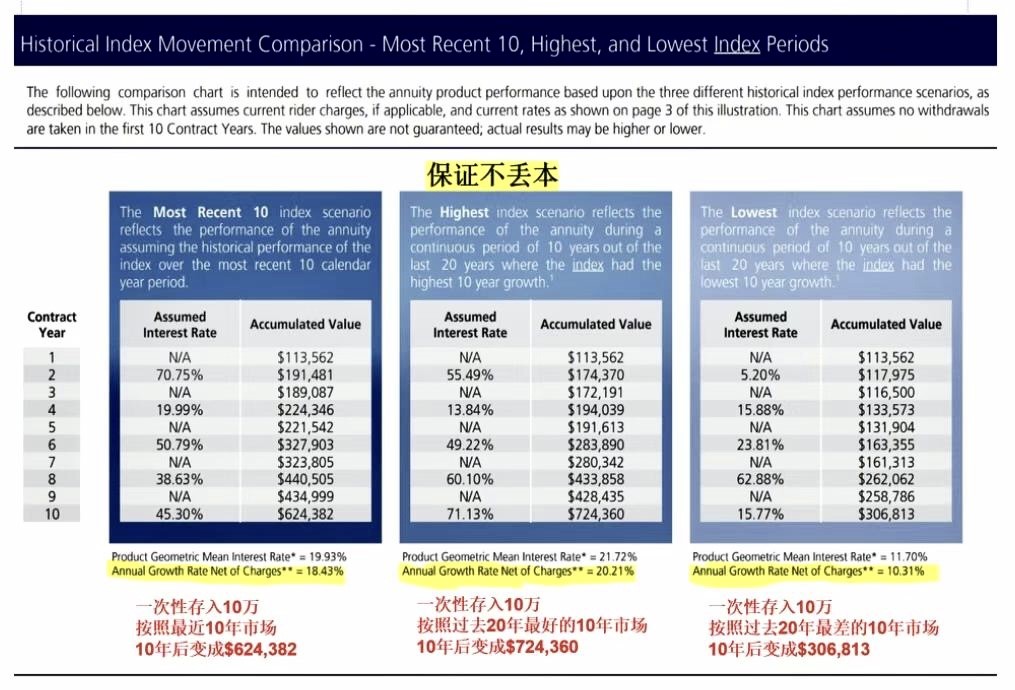

增长型年金产品是注重现金值账户的积累和增长,增长型年金只有一个现金值账户account value / 真钱real money,增长型年金产品的市场指数策略有十几项,计算利息的方式也不同,增长型年金的赚钱方式是靠着所选择的市场指数策略赚得的利息,指数上涨,现金值账户一起涨,指数下跌,收益率不会低于 0%,既能赚钱又不会亏本。A+评级保险公司推出增长型年金,现金值账户开户即送15% / 20% Bonus,举例:本金十万美元,如果选择15% 开户红利,Bonus就是$15,000美元,$100,000 + Bonus $15,000 = $115,000 ;如果选择20% 开户红利,Bonus就是$20,000美元,$100,000 + Bonus $20,000 = $120,000,这家保险公司给的Bonus是 “真钱real money”,不是 “虚钱virtual money”。

为了提高竞争力,这家A+评级保险公司提高增长型年金产品的收益率和参与率 ,某市场指数策略的参与率从270% 提升至340%,每两年一计算,近十年平均收益增长率为16.63% ,另一个市场指数策略的参与率从175% 提升至215%,每两年一计算,近十年平均收益增长率为20.02% ,建议这两个市场指数策略各选50% / 50%,按照最近10年市场,aggregate下来平均收益增长率为18+%,即使在过去20年中,最差的市场环境下,也有10% 的平均收益增长率。

如果您选择每两年一次的点对点投资收益策略,假设某市场指数两年的收益率是20%,参与率是340%,20 x 3.4 = 68,投资收益增长率就变成了68% ,加上此款增长型年金没有10年等待期,不用体检,提供身故赔偿(Death Benefit) ,59岁半以后就可以从账户开始取钱,取钱之后投资收益增长不会停止,只要活着,年金就可以一直拿,活得越久、拿的越多,直至人生最后一天的现金流 。当年金投保人去世后,按现金值账户余下的钱给予受益人,实现家庭财富传承。

3、 您想了解如何利用美国2大免税工具为自己积累源源不断免税的退休金吗?如果您认为未来个人所得税率会上涨,建议您来了解如何利用美国2大免税工具为自己积累免税的退休金。美国 2 大免税工具就是罗斯个人退休帐户(Roth IRA )和永久性人寿保险 (WL,UL,IUL)。

罗斯个人退休账户(Roth IRA) 是一个您用税后资金建立的退休储蓄账户,长期以来一直是退休储蓄的首选,因为该账户承诺在退休时免税提款。在您首次把钱投入罗斯IRA账户后,您将要等待五个纳税年,还需要年满 59岁半,才能获得免税提款资格,这是一种完全免税的退休储蓄工具。建议可以将Roth IRA与增长型年金并在一起,有一个很大的好处:它完全免税 (Tax Free),最大的特点就是做到了「保本不赔」,不单享受只涨不跌的财富累积,还可以有效躲避股市波动带来的市场风险。

根据美国国税局7702法案,指数万能寿险/ Indexed Universal Life ( IUL) 的现金值账户内赚的钱完全合法的免税(Tax Free),IUL保单的现金值(cash value)以标准普尔500指数(S&P 500 Index)平均每年增长7%,指数上涨时,现金值账户可以一起涨,指数下跌时,收益率不会低于0%,即使在不景气的市场情况下,现金值不会随着市场向下而损失,都不影响原有的本金,而且是利滚利复利增长,可以透过定期定额储蓄的方式,善用时间复利的效果累积一笔免税的退休金。

4、 您的退休金收入能超越通货膨胀吗?

美国劳工部在12月13日(周二) 发布的数据显示,11月份美国的通货膨胀率为7.1%。千万不能轻忽通货膨胀的威力,长期的物价上涨就会侵蚀原本的退休金,最终造成现在准备的退休金可能在未来会不够一半以上,因为现在的一块钱不等于未来的一块钱,钱的价值会因连年的物价上涨而缩水,造成未来购买力的下降,间接地增加了退休后的生活成本,产生退休金不足的可能性。通货膨胀是退休理财中不容忽视的环节,因为随着时间的推移,通货膨胀会使我们手中的现金价值不断缩水,钱就越来越不值钱了。

5、 您的退休金有终身收入吗?

通常人们的退休金可以满足退休后10年至15年的花费,而80岁以后如何养老成了老年人必须面对的问题。有人说,我已经有了401K、IRA这些帐户,就算没有终身收入年金影响也不大啊!此言差矣,因为401K、IRA这些帐户跟银行账户一样,是可以被花光的,到时候人还在,钱没了,再往后的生活就成了难题。而年金最大的特色就是活到老领到老,活越久领越多。

不少华人换了工作或提早退休,把前公司的401K 、403B 、TSP里的钱转到年,如果您仍旧在同一个单位工作,年龄超过59岁半,您可以询问公司Human Resources 部门是否赞成rollover。如果可以,您便可以一次性rollover 一大半401K里的资金至年金,您不需要把所有的401K里的资金转到年金,您仍然可以contribute 钱至现在雇主资助的401K计划,有些人把自己购买的传统 IRA / 罗斯 IRA / SEP IRA也转到年金。这种rollover或transfer只是换个地方,因而不会有税的问题。

6、 长期护理费用会不会花光您的所有退休储蓄?

按照美国长期护理保险协会的定义,人要能够生活自理需要具备6种基本的职能(Activities of Daily Living,简称ADLs):吃饭、穿衣、沐浴、如厕、行动和失禁 (Continence ),这里的失禁 (Continence )是指不会大小便失禁。如果您生活不能自理,基本上有4个去处:住到私人疗养院(Nursing Home)、辅助生活中心(Assisted Living Center)、成人日托(Adult Day Care)或是请人到家里来照料您。

但无论哪种方式都需要花钱,住Nursing Home 最贵,在大华府地区一年需要约10万美元,而且一位难求。Assisted Living Center 一年要5万到6万美元,Adult Day Care Center一年要2万美元,请人到家里来每天做4个小时,一个月收费 $2000美元,若每天做8小时,则每月的收费涨到 $7500美元。这只是今天的收费标准,过去10年间长期护理的花费每年平均涨6-8%,如果持续涨下去,10年后就要翻倍。这只是一个人的花费,如果夫妻俩都需要长期护理,则花费也要翻倍。这笔庞大的开销,一般中产阶级靠自己掏腰包是不可能负担的起的。

假设您只存了几十万美金的退休金,准备养老用,但因为长期护理的费用,很可能不到十年就把您的退休金全部花光,可能还不够用。有些人说,不是可以有联邦医疗保险 (Medicare) 来支付长期护理费用吗?答案是否定的。除非您没有任何资产,可以享受政府特殊低收入福利(Medicaid)。Medicaid行不通,第二条道路就是自己掏腰包,用储蓄或退休金来支付长期护理费用。除非您已经累积了两百万美元或几百万美元的退休金,否则您必须考虑第三条道路,就是由保险公司来替您支付长期护理费用。

7、 如果患有重大疾病,必然伴随着高昂的医疗费用,光靠医疗保险够(Health Insurance)吗?

患有重大疾病或许并不是最可怕的事情,因为随着医疗水平的提高,重大疾病的治愈率越来越高,存活的时间也越来越长,但这都是以高昂的医疗费用为代价的。一旦发生重大疾病,涉及到的远不仅仅是治疗费用,还有后期的康复护理、安心养病的费用,还有因丧失工作能力后的收入损失,当然还有给家人造成的巨大的财务损失和精神损失等。根据哈佛大学的研究报告,在2007年的美国申请个人破产者中,有百分之62是与重大疾病有关。令人惊讶的是在这些人里有高达百分之78己有医疗保险(Health Insurance)。

根据NerdWallet Health 2013年的研究报告, 未付清的医疗费用是造成申请破产的首要原因,超过因信用卡债和房债而申请破产者。而且这些因重大疾病而申请破产者中,绝大多数里已有医疗保险。很多人以为有了医疗保险(Health Insurance)后,就不用担心医疗费用问题,从此就可以高枕无忧了,然而事实并非如此。医疗保险是投保人在生病时看病、吃药、住院产生的费用。医疗保险公司赔给医生和医院的,除此之外,有些治疗,药物,尤其是有些治疗癌症的先进药物,临床实验,因过于昂贵或不符合医疗成本利益,而不被医疗保险公司给付。

有些人已有医疗保险,却因负荷过高的医疗开支或因重大疾病,无法工作,就没有工资收入,其生活费、房贷、车贷及各项开销马上成了头等问题,而导致财务危机,进而申请破产,所以有了医疗保险后,您还需要「生前福利万全保」来预防因重大疾病而造成的财务损失。

8、 您对生前福利万全保有足够的了解吗?

第一代传统的人寿保险:只能在投保人离世后为家人留下一笔赔偿,投保人通常无法支配与使用自己的保单,不能与家人共享保单中任何利益,是传统保险的遗憾。

第二代改良性人寿保险:有储蓄的人寿保险兼具免税的功能,投保人在生前可依累积的现金值依家庭不同的需要,借出部份资金可用作紧急救助金、子女教育基金、创业金、婚嫁金或退休金等阶段性用途,只有绝症生前理赔。

第三代「生前福利万全保」:每50年,美国保险史上就会出现一次重大的改革性突破,「生前福利万全保」是人寿保险史上150来的的第三次重大突破。

向大家推荐由超过175年历史的国家人寿 (National Life) 推出「生前福利万全保」,国家人寿的所有保险产品包括定期保险(Term), 终身保险(Whole Life) ,万能寿险(UL),指数型万能寿险 (IUL),除了保障之外还增加免费的生前理赔条款,生前理赔条款包括慢性疾病/长期护理生前理赔,重大疾病生前理赔,重大伤残生前理赔和绝症生前理赔。万一有慢性疾病/长期护理、重大疾病、重大伤残、绝症(生命周期在 24 个月之内)时,可向保险公司申请提前理赔,把身后理赔变成提前理赔,让活着时就可以使用理赔金,理赔金最高可达保额的100%,理赔金均无需纳税!完全免税!

生前福利( Living Benefits)寿险保单是一个保费多种保障,若无事故发生,还有比银行髙的储蓄存款利率, 可供使用。如果没有用到长期护理或重大疾病的理赔,还可当退休金使用,身后还可以获得死亡理赔,可算是一举数得。与单一保险产品相比,生前福利综合保险提供的保障更充分。

上述问题中,若有一项答案是您有兴趣想更深入了解,信保理财顾问公司联合总裁 Steven Ting & Alice Wu 提供免费咨询,敬请预约,电话:(240) 731-8283 或电邮 twservices888@gmail.com

相关文章

相关文章 精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们