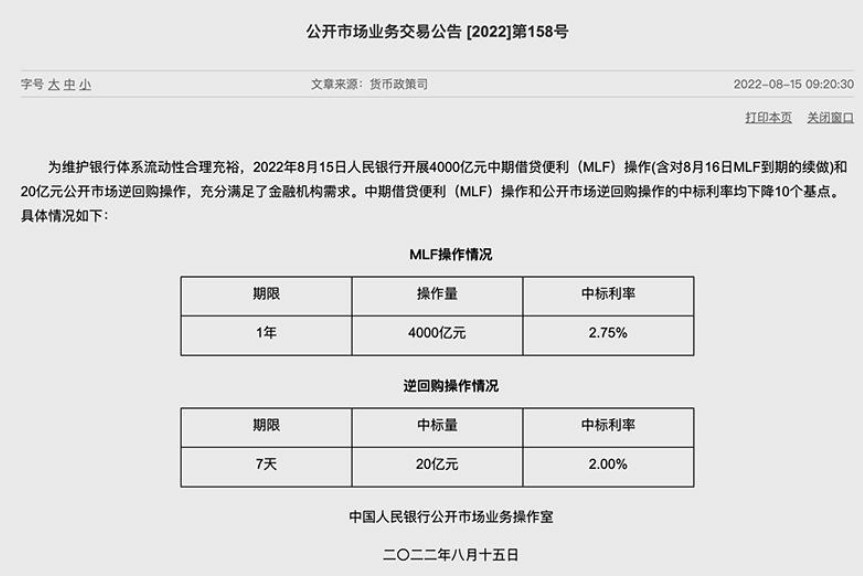

中国人民银行今日发布公告称,为维护银行体系流动性合理充裕,2022年8月15日人民银行开展4000亿元中期借贷便利(MLF)操作(含对8月16日MLF到期的续做)和20亿元公开市场逆回购操作,充分满足了金融机构需求。中期借贷便利(MLF)操作和公开市场逆回购操作的中标利率均下降10个基点,分别降至2.75%、2.00%。

本次降息的到来以及力度超出市场预期。受访专家表示,当前流动性合理充裕,但实体经济融资需求仍弱,最新MLF“量缩价降”,体现了货币政策稳货币、宽信用,降低资金成本、支持实体经济的意图。“降息”消息甫出,债市应声而上。截至上午10点10分,十年期国债(220010)报2.675%,十年期国开债(220210)报2.9275%。

政策利率“降息”的火速到来,呼应了呵护实体经济的政策诉求。此前,MLF利率则已连续6个月保持未变。降息的核心目的是降成本、刺激有效需求。上周,人民银行发布金融数据显示,社会融资规模增量与新增人民币贷款均出现明显回落,反映出当前贷款需求疲弱的问题有待进一步解决。同时,M2同比增速创6年高位,反映目前货币供应量保持充足。

对于本月即将出炉的LPR报价,光大银行金融市场部宏观研究员周茂华表示,当前,实体经济融资需求偏弱,加之MLF政策利率是LPR报价利率锚,MLF利率下调预示本月LPR利率将大概率同步下调10BP。东方金诚首席宏观分析师王青表示,8月份政策性降息落地,充分表明当前货币政策以稳增长为主要取向,国内结构性通胀压力和海外央行收紧,都未对国内央行政策性降息构成实质性阻碍。这也意味着当前处于偏于充裕状态的市场流动性还将延续一段时间。

“8月LPR报价下调已没有悬念。”王青表示,8月MLF利率下调,意味着当月LPR报价的定价基础发生变化,叠加近期银行资金成本也在较快下行,8月,一年期、五年LPR利率也会下调,不排除5年期LPR报价下调幅度超过10个基点的可能性。

此外,8月份,美联储“加息”处于政策空窗期,或许也是其中一个因素。“降息”声落,债市“嗨了”,国债期货市场也反应剧烈。截至上午9点32分,10年期国债期货(T2209)报102.030元,上涨0.800元,涨幅0.79%;5年期国债期货(TF2209)报102.520元,上涨0.620元,涨幅0.61%;2年期国债期货(TS2209)报101.605元,上涨0.340元,涨幅0.34%。

回溯来看,上次政策利率“降息”是在今年1月。彼时,MLF操作和公开市场逆回购操作的中标利率均下降10个基点,分别降至2.85%、2.10%。在连续4个月等量续做到期MLF后,本月央行缩量操作到期MLF,实现净回笼2000亿元。稳货币是一方面。周茂华表示,目前,当前银行间资金较为充裕,央行缩量续作MLF以稳定货币供应,另外,近期市场流动性充裕,导致市场利率下降,10年前国债收益率降至1年期MLF利率下方,也一定程度削弱机构对MLF需求。

对于本月MLF缩量续作,市场早有预期。明明表示,MLF缩量,代表了央行短期流动性过剩、回购利率持续低于政策利率的关切。收缩MLF操作,有望引导回购利率向政策利率靠拢,避免资金过度杠杆和脱实向虚,进一步引导资金流向实体经济。

二季度以来,资金利率长期低位运行,资金面维持宽松。自今年4月以来,除跨月时间点外,资金利率整体维持低位运行。7月27日,DR001盘中跌破1%,当日加权平均利率为1.0029%;R001当日加权平均利率为1.0881%;隔夜Shibor报1.008%。三者同时创下2021年1月中旬以来新低。

近日发布的《2022年第二季度中国货币政策执行报告》表示,将加大稳健货币政策实施力度,发挥好货币政策工具的总量和结构双重功能,主动应对,提振信心,搞好跨周期调节,兼顾短期和长期、经济增长和物价稳定、内部均衡和外部均衡,坚持不搞“大水漫灌”,不超发货币,为实体经济提供更有力、更高质量的支持。

值得注意的是,本次逆回购利率跟随MLF利率同步下调10BP。业内认为,本次逆回购利率调降和MLF利率调降一致,主要是为了引导整个利率中枢水平下行,使整个利率曲线下行,从而引导实体融资成本的下行。

(选自澎湃新闻)

相关文章

相关文章 精彩导读

精彩导读 热门资讯

热门资讯 关注我们

关注我们