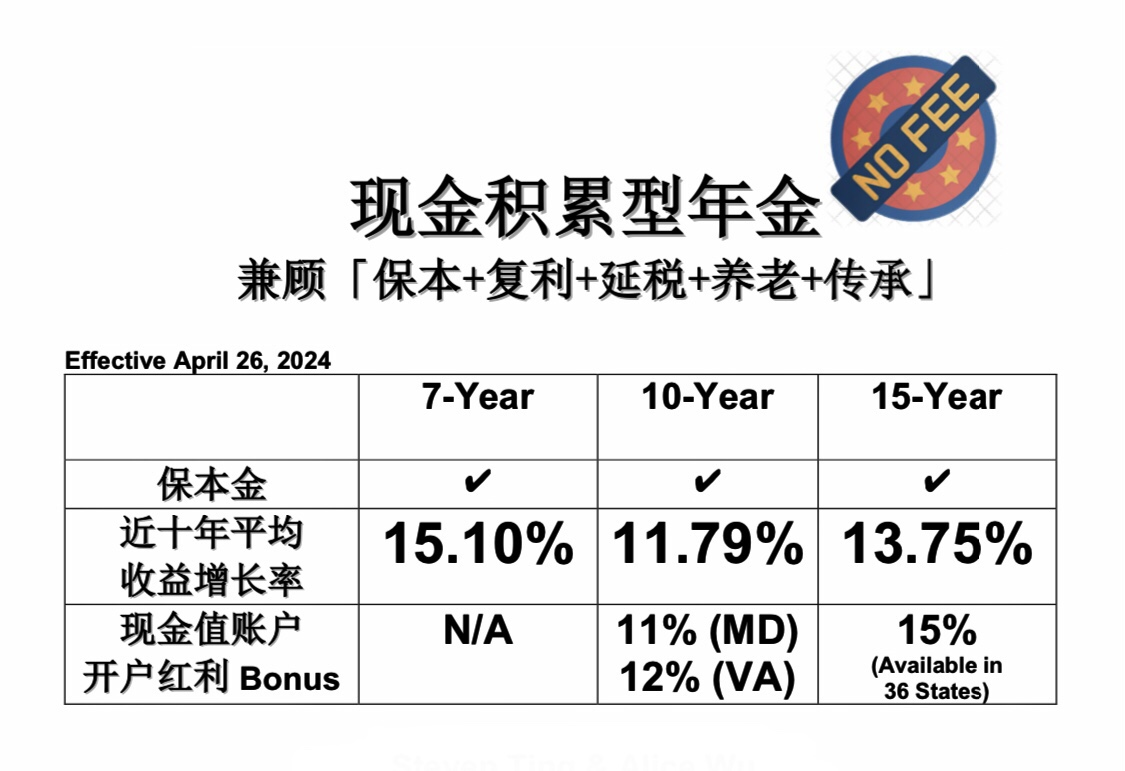

某款现金积累型年金 兼顾「保本+复利+延税+养老+传承」

现金值账户开户即送15% Bonus 近十年平均收益增长率为13.75% (没有费用)

您换了工作或提早退休后,还要一件事不能忽略的就是处理好前公司的401K退休账户。当您不论任何原因离开前公司时,401K退休账户是属于您的,您需要发展出自信,管理自己的退休金。如果您需要帮忙,不要有不好意思的想法,就去找一位财务顾问帮忙。

由于401K退休账户的钱是在股票是在股票基金证券市场上自行管理的投资,很大程度取决于美国股市的表现。如果美股大涨,401K账户就能享受高收益,一旦美股几经大跌,退休账户里的钱大幅缩水。如果我们活得足够长,那么遇到股市崩盘或者金融危机的几率就大大提高了。

如果你年轻,可以等股市回来,如果您临近退休或者是已经退休人士靠401K 账户里的退休金来养老,恐怕没有太多时间等股市反弹,开始从退休帐户领钱,401K帐户跟银行账户一样,用一分少一分,一旦美股几经大跌,401退休账户里的钱继续缩水,退休金可能会提前花光,到时候人还在,钱没了,再往后的生活就成了难题。

对于接近退休或已经退休年龄的人,建议将您的401K账户一半或者全部的资金转到只涨不跌、保本增值的指数年金,转账是不用缴税的。将前公司的401K退休账户滚存到指数年金有以下六个好处:

1、保证不丢本金,index型年金给予0% 的托底保护的机制,无论股市下跌、指数下跌,都不会亏损,使得投资者可以真正做到『有保本的投资』,在市场上行的时候能够获得较高的回报,不单享受只涨不跌的财富累积,还可以有效躲避股市波动带来的市场风险,可免却一切烦恼、忧虑。

2、指数年金提供延税增长和复利增长,指数年金有三倍复利:本金赚利息, 利息赚利息,延迟缴税的钱利滚利复利增长。IRA年金帐户内的钱与投资收益可延税积累,保险公司每年不给您 1099 税表,也不通知国税局。

3、指数年金账户可随时加入,无需像股市选择时机入场,点对点计算利益所得。

4、对抗长寿风险,年金产品最大的特色就是活到老领到老,活越久领越多,可长期提供持续、稳定的现金流,防止寿命长没钱花的窘境。

5、家庭保障,当年金持有人不幸人早走了,按现金账户(Account Value) 余下的钱给予受益人。

6、美国的保险公司很可靠,美国政府对保险公司的监督比对银行要严格,政府监管机构要求所有的保险公司必须参加再保险(re-insurance),用买再保险所交的保费在每一州建立一个担保基金(Guaranty Fund)。如果某保险公司要倒闭,再保险机构会指定另外一家保险公司来接管,由担保基金负责担保。马州 / 维州担保基金进行赔偿每份年金的现金价值为25万美金,保险公司倒闭的风险很小,而且有再保险的担保,所以幷不用太担心美国的保险公司会倒闭。

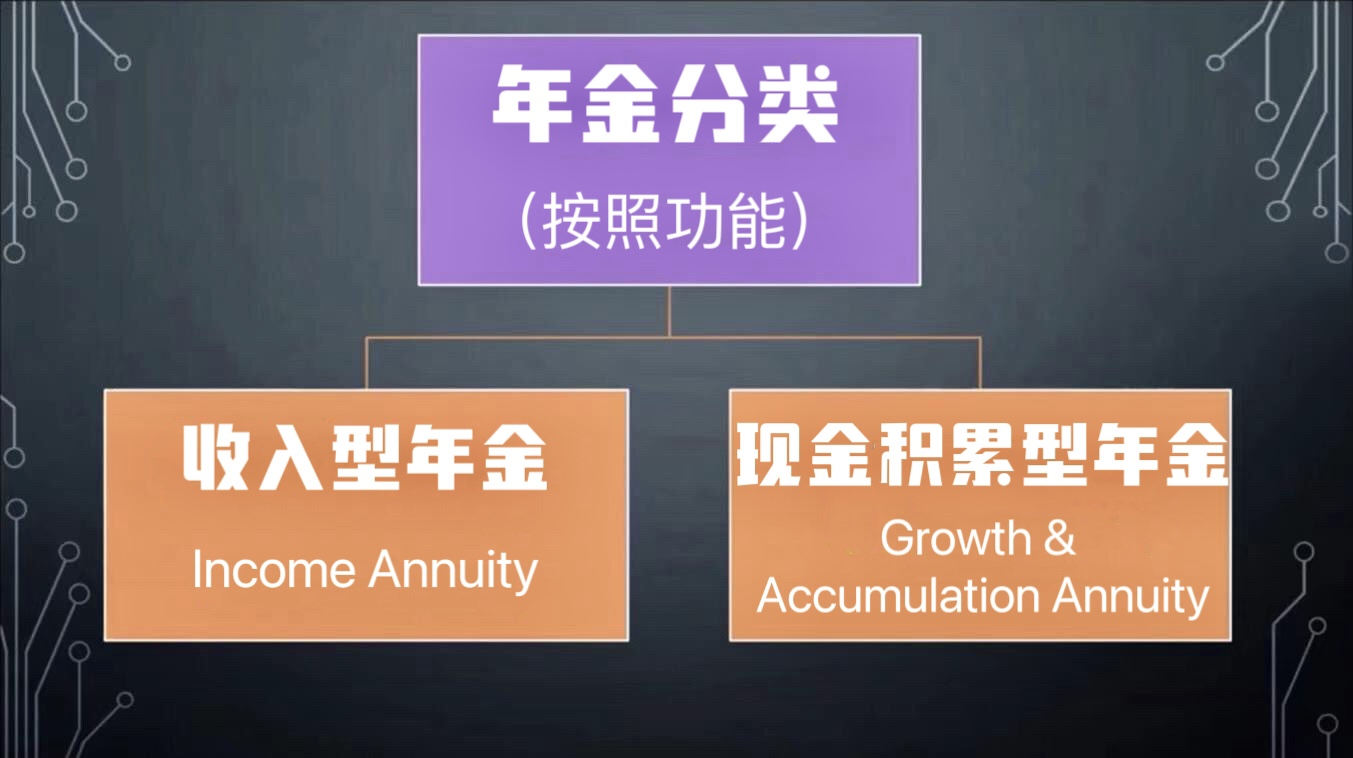

指数年金分为两大类:一类是收入型年金(Income Annuity),另一类是现金积累型年金 (Growth & Accumulation Annuity),它们究竟有何不同?

★『收入型年金』是两个账户计算方式,将本金给了保险公司存入客户的现金价值账户”account value”,这就是我所说的“真钱real money”。与此同时,也有了一个虚拟的收入计算基准账户 ”income base account”,刚开始里头有与真钱相同的初始金额,这就是我所说的“虚钱virtual money”,它的功用是来决定将来计算收入的基准。但请注意,保险公司给25% 、35%或者是45% 开户红利(bonus) 是被放到收入计算基准账户的 “虚钱” 里头,不是您的现金价值账户 ”account value” “真钱real money” 里,基本上都是指这一个虚拟的账号上面给的开户红利(bonus) ,从年金帐户开始领取终生收入后,收入型年金的现金价值账户大概在10-16年本金全部用光。

此时放入年金里的钱已经拿完了,那么该怎么办呢?保险公司在收入型年金产品中增加终生收入附加条款 (Lifetime Income Rider) , Lifetime income rider 只会在income base account “虚钱” 来体现,而不会在现金值账户 ”account value”里面。换句话说income base account 永远会大于你的现金价值账户 ,而客户启动终身收入拿的钱是基于Income base account , 这个账户的用途是为了计算以后到底可以领取多少退休金,这种领取法以终生保障领取为基准,只要活着,年金就可以一直拿,活得越久、拿的越多,直至人生最后一天。

您辛苦一辈子攒到了一笔退休金之后,除了自己未来的退休金规划外,如果您有孩子的话,您最关心的就是如何将自己的退休账户余下的钱能顺利传给下一代,可以考虑将401K退休账户转到『现金积累型年金』。

★『现金积累型年金』兼顾「保本+复利+延税+养老+传承」,它注重现金价值账户(account value) 的积累和增长,它只有一个账户计算方式,账户中的钱都是现金价值账户 ”account value” 真实的钱。它一方面保本不会赔,一方面具有强大的成长潜力,赚取更多的回报,长期收益高。保险公司将投资人的钱拿去投资,投资人的回报则是参考市场指数所获结果的基础之上,包括标准普尔500 指数 (S&P 500 Index) ,Barclays Index,Credit Suisse Index, 道琼斯工业平均指数, 纳斯达克100,罗素2000,恒生指数等这些具有公信力的指数,但实际上您的钱不是投在市场指数上。如果指数上涨,现金价值账户可以一起涨,如果指数下跌,收益率不会低于 0%,现金价值账户不会因市场波动而有所减损,现金价值账户则像是爬楼梯,一级一级往上走,最多原地踏步,但不会跌下去,透过把每段期间获得的利息幷入本金里,继续累积利息,它所参考的收益率幷不是指数市场每一天或者每一个月的涨幅,而是每一年或是每两年,计算点对点的股指收益,保险公司延长计算时间也是最大程度对冲了股指市场震荡的风险,而且是利滚利复利增长,不必浪费精力,稳定成长。

◎ A公司有三款 “积累型” 指数年金产品 - 7 / 10 / 15年期,请看下图。

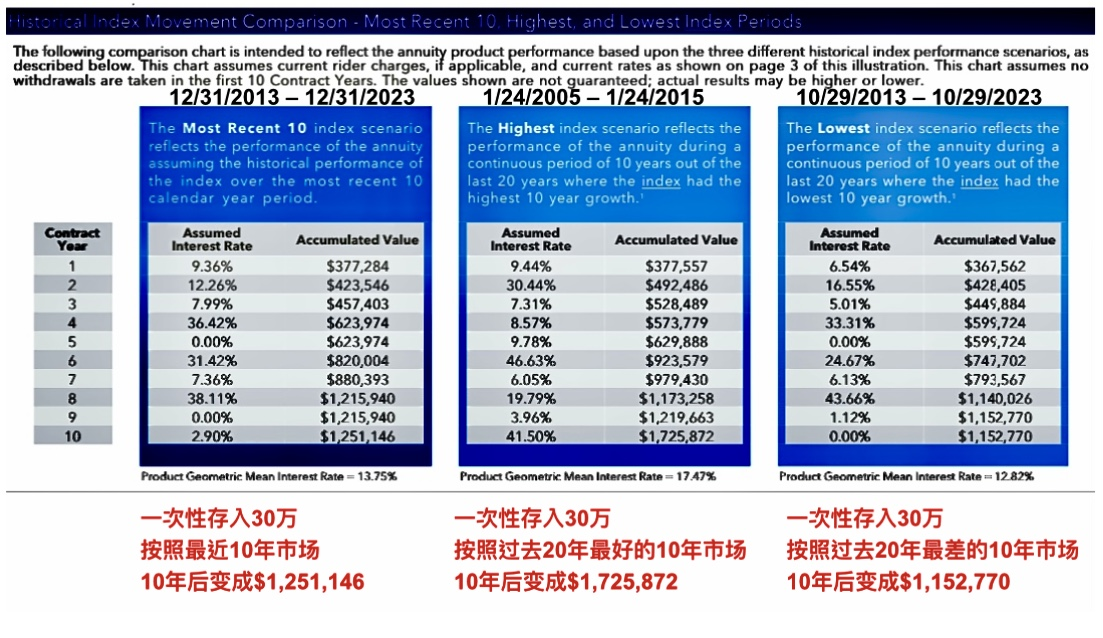

案例:一位女性客户今年62岁,她刚退休,她的401K退休账户的资金约有30万美元,她希望我能帮助她实现退休金稳定增值,本金不会因为市场下行的时候而受到亏损,在市场上行的时候能够获得较高的回报,不承担市场风险,活到老領到老,我为她做如下规划:

我向她解释「收入型年金」和「现金积累型年金」的不同之处,我并且还向她推荐以上三款 「现金积累型年金」产品,她决定将她的401K退休账户的资金约有$30万美元转到15年期年金计划,以近十年( 12/31/2013 ~ 12/31/2023) 的历史数据做参考,近十年平均收益增长率为13.75% (没有费用) ,即使在过去20年中,最差的市场环境下,也有12.82% 的平均收益增长率。为了提高竞争力,A公司15年期积累型年金 - 现金价值账户开户即送15% Bonus,举例:本金30万美元,15% 开户红利,Bonus就是$45,000美元,$300,000 + Bonus $45,000 = $345,000,A公司给的Bonus是 “真钱real money”,不是 “虚钱virtual money”。

现金价值账户会随着时间增长,一般累积10年后会看到比较好的收益。年金账户和 401K 等账户一样, 59岁半之后就可以从年金帐户取钱,取钱之后投资收益增长不会停止,是领取最低额的退休金(Required Minimum Distribution,简称RMD)或领取 Lifetime Income ,这完全取决于年金投保人,灵活性很强,需要说明的是在购买年金当时并不需要决定哪种领取方式,只是在开始拿钱时再选择合适的领取方式。

如果您想进一步了解「跟涨不跟跌」现金积累型年金产品,信保理财顾问公司联合总裁 Steven Ting & Alice Wu提供免费咨询,敬请预约,电话:(240) 731-8283 或电邮 twservices888@gmail.com

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们