1) 退休前自己或/与配偶工作时,从工资中扣下的社会安全税(Social Security Tax),退休后可领回来。社安金的退休收入本来就不够,多的2000元,少的才几百,就是这点钱以后能不能十足领到谁也不敢打包票,逼的人们寻求社安金之外的退休收入保障。

2) 工作时,在单位存的各种养老金计划,如401K(盈利企业)、403B(非盈利机构)或457 plan(政府雇员)里的钱。但是它们共同的缺点是,如果这些养老金计划所投资的目标没有选好的话(它们通常都放在股市里的股票、基金、债券等),如果市场下跌,这些养老金往往也同步缩水。就像前几年“金融危机”时,有人戏说自己的401K下跌了一半,成为“201K”了。

3) 自己存的传统IRA (Traditional IRA) 与罗斯IRA (Roth IRA),以及投资于各种理财工具,如股票、共同基金、房地产、银行定期或活期存款等。不少在美华人害怕股市会使自己存的传统 IRA/罗斯IRA内的资金缩水,并且担忧放入传统 IRA/罗斯IRA里的钱可能会提早拿完,就是人们常说的:人最遗憾的事情是人还在,钱没了……由于美国近年与可预见的将来实行的是低利息的财经政策,银行各种存款的利息少得可怜。而经济不好时,房地产的收益同样会由于房租的降低,退休时没有足够的租金收入来补助退休资金。

有没有一种退休工具,让退休者一直有钱花,直到去世?还能为下一代留点什么?甚至不会因为股市大跌而受到亏损,当股市升的时候,也能参与增长。有的,这就是固定指数年金(Fixed Index Annuity,FIA)。

固定指数年金是固定年金和浮动年金的混合体,兼具了上述两种年金的优点,也避免了上述两种年金的不足,它既可以享受股市上涨时获得远高于银行利息的好处,又有股市下跌时我不赔钱的保障,既能赚钱又不会亏本,属于保守型投资,获得了越来越多稳健型投资者的青睐。固定指数年金现在日益流行,现在固定指数年金已占到整个年金市场的三分之一,关键之点是这种年金有着吸引人的前景。

年金就是保险公司为了保护投资人因为活了太长,积蓄不够满足将来生活,所以创造出来的一种能在退休后产生固定收入的理财产品。「年金」 将成为未来最有前途的保险产品之一,年金产品具备活得越久、领得越多的「长期性」、每年/每月定时定额获发退休金的「保证性」、免体检的「便利性」、资产完整保本的「安全性」、无需自行管理的「简易性」、透过利滚利复利增长的「增值性」等六大特性。

年金是一个大容器,可以把qualified计划,如401K 、403B 、Traditional IRA或SEP IRA放在年金中,也可以把non-qualified计划,即税后的钱放在年金里面。不少华人换了工作或提早退休,可以把前公司的雇员退休账户(401K)里的钱转到年金来,有些人把自己购买的传统 IRA/罗斯 IRA

也转到年金来,有些人把银行没什么利息的存款也转投年金。这种rollover或transfer只是换个地方,不牵涉提前领取的问题,因而不会有税的问题。

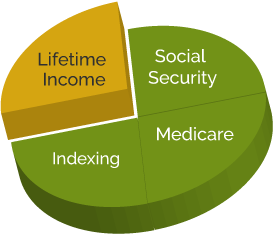

年金的三个好处是:一、投资利得的延税,就像个人退休账户(IRA)一样,你的投入款和利得可以延税,直到你提钱的时候才缴税。二、终身收入保证。保险公司将保证给你(或配偶)后半生收入保证。三、财产保护。美国很多州,年金可以防止债权人追债。假如你是医生或者从事其它危险行业,年金是相对安全的储蓄。

那么哪类人群更需要年金产品?

· 你的社安金/退休金不足以支付退休后预计的日常开销

· 你已经开始做退休金的储蓄,希望多元配置养老金规划

· 你的身体健康状态非常好,期望长寿

· 你的生活水平比较高,希望退休后能够保持有质量的晚年生活

加上现在保险公司在其年金产品中纷纷增加终身收入(Lifetime Income) 的附加条款 (Rider),有了Lifetime Income Rider,活得越长寿,领取退休金越多,终生领取,这唯有保险公司的年金才做得到,哪怕投保的本金全部用光,保险公司必须一直付钱。如果投保者活超过美国人平均寿命,则投保者就赚到了,保险公司也要继续为投保人每月按照原有规定的金额支付养老金,因此年金也被称作是:“生命不息,支付不止”。对比把同样的钱放在银行,钱终有一天是会拿完的,不可能像年金那样保证一辈子领取收入。

最近某家保险公司推出一种退休年金计划,开户红利8%,收入账户连续10年每年保证7.50%复利增值,不止做到保证终生领取退休金,为了更提高竞争力,他们还提供长期护理、末期疾病及养老院福利附加条款。投保人年龄届满60岁或60岁以上,符合无法自理洗浴、穿衣、如厕、移动、进食或失禁的其中任何两项,经医生诊断,即可申请领取双倍收入。比如:您领取退休金是1万美元,双倍收入即是2万美元。护理的费用可以随便支配,不一定只支付在护理院、老人院请人照顾方面。如果不幸需要长期护理,您再不用担心401k、IRA等类似储蓄账户,用一分少一分,这种双重保障的年金能保证您活得平安,活得自信。

举例:林先生,55岁,他把前公司的401K里的30万美元转到固定指数年金中,按照年利率7.50% 连续递增10年计算加上开户红利8%,65岁开始拿钱,他每年固定收入$34,056美元,长期护理的话,可拿双倍,就是$68,112美元。值得一提的是,此计划的长期护理条款比较宽松,投保人一旦有医生证明进入长期护理状况,家庭护理也是可以的,并不需要Confine Into Nursing Home,不需住进护理院。

换言之,年金计划并不注重投保人的年纪与健康与否,即使体况不佳也能购买,投保年龄最高可达八十岁,相当适合作为退休规划的工具。随着当今人们寿命预期的延长,年金越来越受到退休或接近退休的老人们喜爱。在整体退休规划收入来源中,将一部分资金放置在这种有多重保证的年金 (Annuity) 产品中以产生稳定持续的退休收入,不失为明智之举。

欢迎401K,IRA, CD转帐。假若您现有的401K,IRA或共同基金因市场下落,您日后的退休生活质素亦会因应受到影响。今天,我们只需及早绸缪,便可于日后安心永远享受年金保障。您只需要一个电话,我们提供免费咨询,让我们的资深专业经理 Steven Ting / Alice Wu 亲自为您量身订作一个适合您的退休年金计划,电话: (240) 731-8283 。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们