很多客人购买美国寿险的原因之一就是,其理赔金或收益是免税的---既免遗产税也免增值税或所得税。但是美国寿险是不是真的无条件的免税呢?---答案是看情况,要想完全免税需要筹划准备得当。

寿险的受益金是否免税?

情况一: 外国人购买寿险。

无论受益人的身份/国籍,只要投保人是非美国人,寿险理赔受益金免于遗产税。

情况二:美国人购买寿险。

a. 假设寿险受益金额加上其海内外资产超过当年的遗产税免税额(2017年为549万美金),超出部分需缴纳遗产税。如果超出部分多过100万,现联邦遗产税税率为40%。

b. 假设Mary 购买100万美元的寿险,受益人为其三个成年的孩子:Bill, Sally 和John。保险年保费为2.6万美元。由于Mary年事已高,由其能力较强的儿子Bill来做保单持有人(意即投保人),Mary为受保人并缴纳保费,其三个孩子为受益人。假设Mary去世,100万受益金理赔给这三人。

该寿险配置方案的问题如下:

1.由于是Mary在支付保费,但Bill是保险投保人。那么这2.6万的保费就应当算是Mary赠与Bill的礼物了。而美国国税局对于每年的免税赠与额度是有上限的: 2017年为1.4万每人,也就是说还有1.2万是需要缴纳赠与税的。

2.Goodman Triangle法规:由于投保人,受保人与受益人为三者不同的人。假设Mary身故,给予Sally和John的受益金应当算是John(John是投保人)赠与这两者的礼物。其赠与金额也远远超于每年的免税额度也是需缴纳赠与税的。

如何解决以上的税务问题呢?

很简单。直接为寿险设置一不可撤销人寿保险信托,其受益金全为免税。

2017年赠与税及遗产税税率

寿险内的现金值是否免税?

在一定条件限制下,是的。

很多人购买寿险是以储蓄为目的,计划将来用保单内的现金值为其做大学教育金,养老金,创业金等等。大部分消费者笼统的认为这些支取都是免税的。但是在美国这样一个万税之国,任何类型的投资理财基本都不能免税。

保险的增值部分之所以可以免税是因为支取只是以支取本金或借贷的方式,

保险合同并未终止,因此没有纳税的必要。

那么如何使用保单内的现金值才能真正达到免税的效果呢?

条件一:每年缴纳保费的金额不能超过税务局的上限,否则将来取出将被纳税,该保单即被称为MEC (modified endowment contract)。每个具有现金价值的保单投保人放到账户里的金额必须要通过IRS SEVEN-PAY TEST和COORIDOR RULE,投保人不可以想放多少放多少,这样的保单才能保证投保人在保单生效后从现金账户取钱时享受免税的优惠。如果保单里放的现金超过MEC PREMIUM LIMIT, 保单成为MEC,数年后取钱时就要被国税局征税,而且59岁半之前取钱还要向国税局交纳10%罚款。

注意:这也是为什么美国人购买香港或大陆(或其他国家的)储蓄型保险,将来会被纳税的原因。

条件二:支取时,保单不能在身故前终止。很多人在购买寿险时都忽略了(或者是未被告知)保险的成本,以为是在做单纯的理财投资。保险公司会每年从保险的现金价值中收取费用,因此当被保险人发生身故时才会有一大笔身故赔偿金。

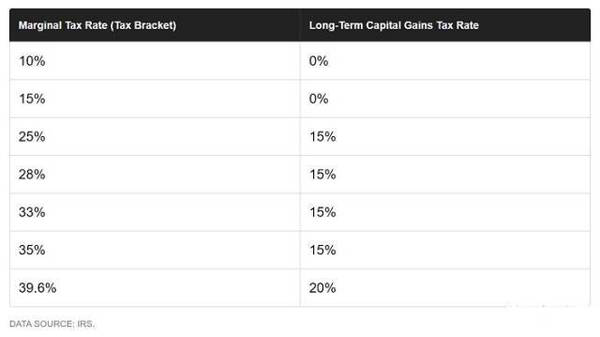

那么,保险有可能终止就很容易理解了:如果现金价值在投资增值的速度赶不上客户提前支取和保险公司扣除的费用,那么就会发生现金价值为零的情况,这个时候保险合同就终止了。那么就国税局来看,它并没有被用作保险,而是一个投资,那么就要算资本利得税。征收的对象就是客户一共支取的钱减掉一共投入的本金。税率按下图右边的长期资本利得税率,和保险终止当年所处的税阶有关。

各位朋友读完以上段落已感到很不安了:既然美国保险那么多限制,那么容易就要被纳税,那就没有什么购买的必要了。

其实完全没有这方面的担心:

一个国家的经济体系的强大正可以从保险税法上的严谨完善得到很好的体现。如果没有任何法规来限制一个金融产品的操作,就会有很多漏洞与弊端。保险金融产品没有一个强大的经济体制及法规来支撑其发展与实施,其长远的经济效益将无法最终为消费者体现。

而且,美国保险的绝对优势在于:

●杠杆理赔全球最高--- 同样的保费买到最高的理赔金额;

●法律保护最完善---美国对私有财产的保护力度是全球公认最完善的;

●美国的美元资产---这就无须详细解释了。美国不是CRS通告准则合约国之一,无需向任何国家透露您在美国配置的保险金融产品;美元持续走强,美元资产的配置是刚性需求;

●美国保险条款最为人性化,理赔流程简易快捷

●免税---只要合理的配置,美国寿险还是可以轻易完全避税的。

**一些建议:作为消费者,除了要咨询一位专业的金融/保险顾问,自己也要兼听则明。一个理财产品绝对不是万能的,有其优势也必有其弊端。

不少消费者在购买理财险时都偏向于看报表---只要经纪演示的报表好看,就买。保险的条款,当地的税务/金融法规/政策全都忽略了。实际上报表只是一个模拟的预估,真正的回报是无法知道的。我们需要从合同条款上找出风险所在,保险公司的承诺。毕竟一纸合同才是您的利益的最终体现。

总结:以上的美国保险税务分析只是简浅的为大家做介绍,详细个案分析还必须根据每个客户的经济情况,个人对保险的需求及预算,及其对全球经济形势的长远走势的看法个人的风险承受力等等来综合分析,严格制定合适的方案。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们