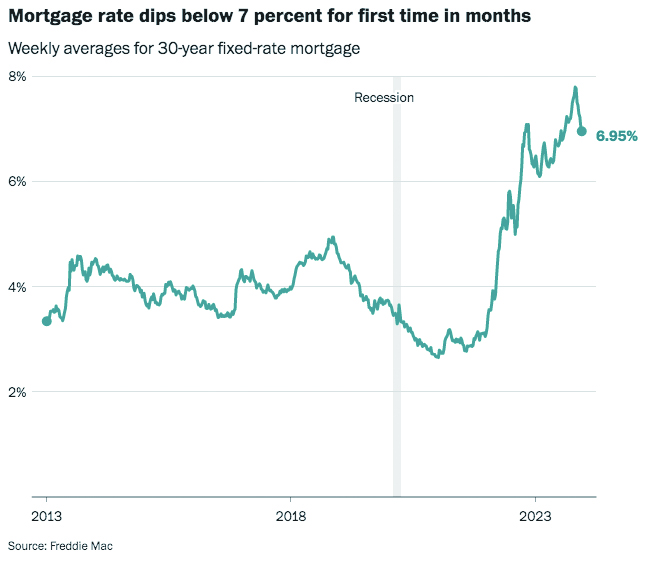

抵押贷款利率四个月来首次降至7%以下,给饱受负担能力问题困扰的美国房地产市场带来些许缓解。房地美周四表示,美国30年期固定贷款的平均利率为6.95%;六周前,该利率达7.8%,是自2000年以来的峰值。美联储周三推迟加息,推至连续三次利率制定会议后,政策制定者预计在明年年底前将基准利率下调0.75个百分点。现有迹象表明买家正重新加入购房行列,抵押贷款银行家协会报告称,10月份抵押贷款申请量降至1995年以来最低水平,但此后持续上升。

疫情导致房地产市场超速发展,手头充裕的美国人在低借贷成本的鼓舞下争相购房。从疫情爆发之初到去年底,房屋销售中位价格飙升了约50%。物价飙升更是促使美联储在2022年春季开始加息以控制通胀,且取得一定成效,通胀有所放缓。但这也助长了房地产市场的发展,迫使潜在购房者重新观望。

关于抵押贷款利率的确定,抵押贷款机构在设定借贷成本时,先考虑联邦政府向购买10年期国债者支付的费用,这是市场用来评估其他投资风险的基准,在此基础上加上溢价,以弥补购房者拖欠贷款的额外风险。2012-2022年大部分时间里,溢价(或“利差”)徘徊在1.5%左右。到2021年,10年期国债的平均收益率约为1.5%,大多数购房者可以3%左右的利率获得30年期抵押贷款。但从一年前开始,利差开始扩大,目前约为3%。对于以20%的首付购买价值45万美元的房屋的人来说,每月要多支付352美元。

为何抵押贷款机构向借款人收取这么多额外费用?原因有几,其中之一与贷方如何定价住房贷款以及考虑借款人在利率下降时为抵押贷款再融资的风险有关。美国房地产市场允许房主在借贷成本下降时重新谈判抵押贷款条款,鼓励了借款人申请30年期贷款,不必担心被利率锁定,但这也会导致贷方对冲利率下降可能使其资产负债表遭损。再融资的借款人实际上剥夺了贷方的高收益贷款,而贷方将很难在利率降低的情况下找到同样有利可图的投资。

借款人的利率何时会下降?取决于美联储2024年的方针。房贷利率下降对购房能力有何影响?美联储基准利率走低,抵押贷款利率随之走低,借款人可望从贷款机构为弥补再融资风险而收取的溢价中获益,利差将会缩小。但即使借贷成本下降,许多房主仍不愿意挂牌。Redfin数据显示,目前超过82%的房主锁定了利率低于5%的抵押贷款。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们