职场中,我们最期待的是什么?当然是高薪,高薪无疑是每个职场人士的追求。很多人都会觉得,如果拿到了高薪,很多经济问题就不会出现,或者说会得到改善。然而,事实上,高薪的人也有着自己的经济烦恼。对于很多高薪的人来说,他们拿着高薪水的同时也有着高消费,而很多时候,这些收入还远远不能满足消费的支出。对于这一类人群,我们称之为“高薪贫困症”患者。他们具有一个很明显的特征就是,高收入、高消费、入不敷出。

那么,对于这些“高薪贫困症患者”们,有什么“药”可治呢?还需按照要求“服用”以下的理财五味“药”:

第一味:详细预算支出,克制冲动消费

对于“高薪贫困症患者”而言,高消费是致贫致病的首要原因。随着他们收入水平的提高,对于生活质量的追求也会越来越高,消费支出也会增加。在超前消费、冲动消费的影响下,入不敷出也成为常有的现象。因此,克制高消费的一个有效手段是详细预算支出,并严格坚持按照支出计划进行消费。

简单地说,支出计划或预算就是列出收入(进来多少钱)和支出(钱要去哪里),收集这些信息有几 种办法。一般来说弄清楚有多少钱进来比知道钱要到哪里去要容易得多。要确定有多少钱进来,就要计算所有的收入来源,在收入方面尽可能使用最具体、最有保障的数字。确定你的钱的去向需要花费更多的时间和精力。通常情况下,你的开支会分为几个类别:

固定支出: 每月保持不变的费用,如房贷、车贷、电费、网路费、手机通讯费。

不固定支出: 这些支出每个月都有所不用,这些费用是最难确定的。

阶段性的支出: 每年至少发生一次的费用,如汽车保险费。

储蓄:为了紧急情况下用的或为了其他财务目标而放起来的一些收入。

如果你的大部分支出是使用信用卡,你很容易可以从网上查到交易清单,或者你查看打印出来的月结单也可以。如果你使用的是支票,你可以从支票本查到这些信息。如果你只要是使用现金而你没有注意你的钱的去向,你应该要用一个本子把你花的每一块钱都做一个记录。

第二味:强制进行储蓄

对于很多人来说,会赚钱不等于会留钱,这些人往往拿着高薪,却没有多少储蓄。这是为什么呢?之所以会有这样,是因为他们固定储蓄的观念不强,手里的钱财流动性太大,才会导致他们留不住钱。对于这样的现象,理财专家建议,采取强制储蓄的手段,每月定期定额将钱存到某个账户里,不到一定时候绝对不能取出使用。

怎么进行强制储蓄?

1) 正确认识储蓄

不同的理财手段有不同的目标,强制储蓄的意义是积累本金,当你有足够的本金之后,哪怕收益率一般,你也能够获取很高的收益,没有足够的本金,收益率毫无意义。10万美元的本金,利率只有5%,年收益也有5千美元。所以我们应该考虑的是通过储蓄积攒本金,而不是追求收益最高。跑赢通胀,不是强制储蓄应该做的事情,投资才是跑赢通胀该干的事。2) 先储蓄再消费

对于消费和储蓄的关系,一直存在两种不同的看法:第一种认为:收入-支出=储蓄

第二种认为:收入-储蓄=支出

这看似是一个很简单的减法公式,差别不大,但是对本金积累的作用却完全不同。不懂得强制储蓄的人,先支出再储蓄,往往会发现消费很容易就超支,结果根本剩不下什么钱储蓄;而懂得强制储蓄理财的人,先储蓄再支出,把该储蓄的钱强制储蓄,很好地实现了消费和储蓄的平衡,本金越攒越多。

3) 设定合理的强制储蓄比例

俗话说过犹不及,既不能不储蓄,也不能设定过高的强制储蓄目标,否则无法完成,所以强制储蓄需要根据收入情况设定合适的比例。在收入较高时,生活必需消费的占比低,这时可以将强制储蓄比例提高占收入的40% - 70%左右;在收入较低时,生活必需消费的占比高,强制储蓄的比例要相对降低,大约占收入的20% - 40%左右比较合适。4) 合理利用理财工具帮助强制储蓄

人性是有弱点的,并没有自己想象中那么有自控力。想要对抗人性的弱点,就要借助理财工具,用合同和契约的方式来帮助自己做到强制储蓄,储蓄型保险是非常好的强制储蓄工具。只要我们从现在开始,一点一滴开始储蓄,就能获得足够的本金,就不会成为高薪贫困症患者。第三味: 学会合理避税

对于高薪人群来说,高薪也有很多不利的地方,比如说,纳税就比别人多一些。而对于单单消费就能令他们入不敷出的“高薪贫困症患者”们而言,收入所得税也是一笔不少的支出。因此,为了能改善他们的“贫困症”,高薪人群可以在法律允许的范围内进行合理避税。其实在美国避税(Tax Avoidance)是合法的,只要纳税人符合相应的条件,就可以在不违法的情况下大幅减少需要缴纳的收入所得税。

1、 最大化你的401k 计划

美国国税局宣布,个人可以在2024年为其 401k计划供款的额度已从2023年的 $22,500美元增加到 $23,000美元。 你对401k的任何贡献都会立即减少你的应税收入。因此,如果你的年薪 $10万美元,你在2024年存入了$23,000美元,那么你只需缴纳 $77,000美元的税款。2、 开设 IRA 帐户

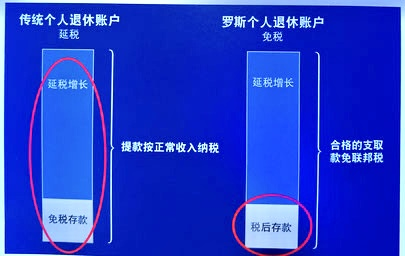

IRA是美国政府制定的一项退休计划,鼓励纳税人自己做主把资金存入退休账户,来保障退休后一定的生活水准。纳税人可以在2024年向IRA账户存款最多$7,000美元,而50岁以上的纳税人最多可以存款$8,000美元。传统个人退休帐户(Traditional IRA) 收入限制决定了你存进去的钱能否抵税,但不限制你存入金额。也就是不管你收入多少都能存传统 IRA,但收入超过一定水平,存进去的钱就得是税后的钱了。缴纳传统IRA 的钱能否抵税和抵多少税,跟个人收入和有没有雇主退休金计划有关,具体数字见下表。

传统 IRA 的减税功能不等于免税(NOT Tax Free),实际上是延税(Tax Deferred),当你 59.5 岁时开始往外领钱了,领出来的钱连本带利都要缴个人所得税。如果投资人不想在提款时再缴税,可以选择罗斯个人退休帐户(Roth IRA)。罗斯IRA 可以让税后的钱存入账户,只要您年满59岁半并且账户已建立5年以上,从帐户取钱时无需为投资收益或增值缴纳任何所得税。罗斯 IRA 被专家广泛认为是最佳的退休帐户。

2024年罗斯IRA收入限制和存款限制的概要:个人收入在$146,000以下,即可存入Roth IRA $7,000/年(50岁以上$8,000)﹔个人收入超过$161,000,不能开设罗斯 IRA。夫妇联合报税在$230,000以下,即可存入Roth IRA $7,000/年(50岁以上$8,000)﹔收入超过$240,000,不能开设罗斯 IRA。

3、 年金

年金就是保险公司设计的退休收入产品,让人在退休时有终身用之不竭的收入,无论健康与否,活到老、领到老,活越久领越多,防止寿命长没钱花的窘境。美国政府鼓励有401K 、403B 、TSP或其它DB/DC等计划的人把退休账户转到年金账户,作为终生领取的补充收入。由于401K 、传统 IRA、罗斯 IRA账户是在股票基金证券市场上自行管理的投资,很大程度取决于美国股市的表现。如果美股大涨,退休账户就能享受高收益。一旦美股大跌,退休账户里的钱也跟着亏损。收益和风险永远是并存的,市场有涨有跌,高收益也意味着高风险,所以不能光看能赚多少,要看亏的时候您能否承受。

对于接近退休的人,建议将您的退休账户一半或者全部的资金转到只涨不跌、保本增值的指数年金是最好的安排与决定,指数年金让您的本金不会因为市场下行的时候而受到亏损,在市场上行的时候能够获得较高的回报,可以有效躲避股市波动带来的市场风险,而且指数年金产品最大的特色就是活到老领到老,活越久领越多,可长期提供持续、稳定的现金流。第四味:远离信用卡

当我们想要购买某件商品,却发现自己已经“月光”的时候,我们会怎么办?借钱?赊账?还是信用卡?很明显,信用卡会是最佳选择。为什么呢?因为在这个人与人之间信任度较低的社会,“赊账”这么稀有的事还是不太可能发生的,而借钱虽然有可能会发生,但是也不常见。

信用卡的存在对于很多热衷于超前消费的高薪人群来说,无疑是救星一般的存在。在很多情况下,信用卡会在他们消费时给他们带来安全感。因为有了信用卡,他们消费起来更肆无忌惮。理财专家提醒信持卡人,要养成良好的用卡习惯,远离信用卡消费“陷阱” ,才能减少因消费致贫现象的发生。

以下三种人,建议你尽早的远离信用卡:

一是,控制不了消费欲望的人,信用卡的透支消费功能,会让你堕入负债的深渊,

二是,太懒或者是粗心大意的人,信用卡必须按时还款,一旦忘记了还款,Due Date后逾期超过30天仍不付款 (即使Minimum Balance也不付),银行就会上报给信用记录机构,会有其他罚款产生,还会导致信用分数扣分。

三是,没有还款能力的年轻人,不要在该奋斗的年龄利用信用卡透支消费享受生活。

第五味:积极参与投资理财

一般来说,收入可分为工资收入和投资收入。对于很多高薪人群而言,除了努力工作,让薪资更高之外,还需要学会利用工资和存款用于购买适合自己的投资理财产品,最大限度地实现资产的保值和增值。

进行理财规划, 需要了解几个很有用的“小定律”, 这些小定律能够帮您科学设计自己的家庭理财。“4321定律” 如果手里有了一些余钱时, 就会想办法投资,我该买多少股票? 该买多少保险? 人们在长期的理财规划中总结出一个一般化的规则, 也就是所谓的“4321定律”。

这个定律是针对收入较高的家庭,这些家庭比较合理的支出比例是; 40% 用于买房及股票、基金等方面的投资; 30% 用于家庭生活开支; 20% 用于银行存款,以备不时之需; 10% 用于保险。当然这只是一个一般的小定律, 按照这个小定律来安排资产, 既可以满足家庭生活的日常需要, 又可以通过投资保值增值, 还能够为家庭提供基本的保障。

(节选自财经网)

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们